Чистые активы (ЧА) компании — базовый показатель, характеризующий общее благосостояние фирмы, а также показывающий, какую потенциальную ценность представляет все то, чем компания обладает. Иметь верное представление о размере ЧА фирмы важно и для потенциального инвестора, поскольку чем выше значение показателя, тем больше могут быть доходы от вложений в такую фирму. Вот почему важно помнить ряд существенных моментов, которые помогут не ошибиться с расчетом чистых активов.

Чистые активы предприятия — это…

Чистые активы организации — это разница между совокупной стоимостью имущества фирмы, прав, которые у нее имеются, и общим объемом ее обязательств. Иными словами, уровень ЧА показывает, какая сумма осталась бы в распоряжении компании, если бы пришлось срочно рассчитаться по всем имеющимся долговым обязательствам (вне зависимости от планируемого срока погашения).

Указанный показатель позволяет наглядно оценить текущее финансовое положение компании: развивается ли она за счет собственных средств, обладает ли достаточной финансовой «подушкой безопасности» либо функционирует преимущественно за счет кредитных ресурсов и в связи с этим характеризуется высоким уровнем взятых на себя обязательств, а значит и рисков.

Кроме того, в крайних случаях величина рассматриваемого показателя в фирме может даже быть отрицательной. Об этом см. в статье .

В практике любые компании (как АО, так и ООО) часто сталкиваются с некоторыми типовыми ситуациями, когда возникает необходимость корректно исчислить размер чистых активов . Какие именно это могут быть ситуации?

В каких случаях следует производить расчет чистых активов?

Во-первых, выявлять чистые активы необходимо для того, чтобы удержать организацию на плаву и не допустить ее принудительной ликвидации по требованию ГК РФ. Речь идет о том, что если компания в течение 2 финансовых лет подряд обладает ЧА, которые по своей стоимостной оценке меньше, чем уставный капитал (далее — УК) такой организации, то ее финансовое положение считается критическим. Ситуация должна быть исправлена незамедлительно, иначе компанию придется ликвидировать (п. 4 ст. 90 ГК РФ).

Важно! Исправить указанный недостаток можно двумя способами: либо уменьшить величину собственного капитала, уровняв его с активами, либо увеличить непосредственно чистые активы .

Следовательно, в практике любой компании исчисление чистых активов — актуальная задача, которую приходится решать регулярно, пусть и с разной периодичностью.Чтобы не допустить кризисного состояния структуры активов фирмы, когда придется принимать экстренные меры, следует своевременно отслеживать изменение ЧА фирмы.

Во-вторых, несколько обстоятельств, при наступлении которых фирма также обязана провести расчет стоимости чистых активов , прописаны в законе «Об ООО» от 08.02.1998 № 14-ФЗ. В частности, эта процедура проводится, если какой-либо участник ООО принимает решение выйти из состава собственников компании. Такому участнику по общему правилу необходимо вернуть стоимость его доли в организации в денежном эквиваленте (п. 2 ст. 23 закона № 14-ФЗ). Указанная стоимость доли должна быть исчислена исходя из величины ЧА компании пропорционально доле (в процентах) участия такого собственника в бизнесе фирмы.

Вторым таким обстоятельством является ситуация, когда собственники решают увеличить УК компании за счет имеющихся у фирмы средств. В этом случае существует ограничение: если сумма, на которую собственники хотят произвести увеличение УК, меньше значения текущих чистых активов за минусом уставного и резервного капиталов, то произвести увеличение УК не разрешит в соответствии с п. 2 ст. 18 закона № 14-ФЗ.

В-третьих, существует еще одна типовая ситуация, когда у организации появляется необходимость рассчитать стоимость своих ЧА. Она характерна в равной степени как для АО, так и для ООО: это выплата дивидендов участникам. В силу положений законодательства организация в форме ООО не может выплачивать дивиденды, если ее чистые активы ниже величины УК (п. 1, 2 ст. 29 закона № 14-ФЗ). Для АО ситуация практически аналогична: выплачивать дивиденды нельзя, если стоимость ЧА меньше суммы уставного и резервного капиталов (п. 4 ст. 43 закона «Об АО» от 26.12.1995 № 208-ФЗ).

Обращаем внимание! Кроме указанных ситуаций, возможны и иные, когда компании приходится рассчитывать данный показатель, например по запросу потенциального инвестора. При этом важно сделать расчет максимально точным и прозрачным, а значит, документально его оформить.

Таким образом, в повседневной практике любой компании высока вероятность возникновения необходимости исчисления стоимости ЧА фирмы. Но как рассчитать чистые активы корректно, ничего не забыв?

Расчет стоимости чистых активов организации (формула)

С 04.11.2014 вступил в силу Порядок расчета чистых активов , утвержденный приказом Минфина РФ от 28.08.2014 № 84н (далее — Порядок № 84н), который ввел в действие новый алгоритм вычисления стоимости ЧА субъектов хозяйствования.

В соответствии с Порядком № 84н, формулу расчета чистых активов можно представить следующим образом:

ЧА = А уч — Обяз уч,

ЧА — стоимость чистых активов фирмы на конкретную расчетную дату;

А уч — совокупная величина имеющихся в распоряжении фирмы активов, которые могут быть учтены при расчете ЧА;

Обяз уч — совокупная величина имеющихся у фирмы обязательств, которые, согласно законодательству, могут участвовать в расчете чистых активов .

Как видно из формулы, не все имеющиеся у компании активы и обязательства должны быть приняты во внимание при определении величины ЧА.

Так, в расчете не может участвовать дебиторская задолженность участников (собственников) по оплате акций либо по взносам в УК компании. Кроме того, если у организации есть какое-либо имущество, которое она учитывает на забалансовых счетах, то его также не следует принимать во внимание при исчислении стоимости чистых активов .

А из совокупных обязательств компании следует вычесть доходы будущих периодов, которые организация признала по причине оказания ей госпомощи либо в связи с поступлением имущества безвозмездно. Полученная величина обязательств будет участвовать в расчете стоимости ЧА.

Где в бухгалтерской отчетности содержится информация о стоимости чистых активов?

Для максимально корректного определения величины чистых активов фирмы следует обладать достоверной базой для расчета. Где такую базу взять? В бухгалтерской отчетности компании. Большинство показателей, которые необходимы для расчета ЧА, содержатся в бухгалтерском балансе фирмы.

Бухгалтерский баланс обязателен для вычисления чистых активов , поскольку все активы, участвующие в расчете, должны быть взяты по стоимости, указанной в балансе (п. 7 Порядка № 84н).

Обращаем внимание! Баланс, как правило, составляется в компании по итогам прошедшего года. Однако если необходимо вычислить стоимость ЧА фирмы на текущую дату, то для этого целесообразно составить промежуточную бухгалтерскую отчетность, в том числе промежуточный баланс на последний день предшествующего месяца. Тогда величина чистых активов будет максимально корректно отражать текущее положение в компании.

Как можно документально оформить расчет чистых активов фирмы?

Законодатель не требует от компании составления какого-либо специального документа, подтверждающего правильность расчета величины ее ЧА. В то же время сама величина показателя подлежит отражению в бухгалтерской отчетности, а именно в разделе 3 Отчета об изменениях капитала (строка 3600).

Однако если величину чистых активов требует потенциальный инвестор, то не лишним будет предоставить ему не только значение показателя, но еще и его расчет. Как это сделать?

Лучше всего оформить детальный прозрачный расчет величины ЧА компании в виде локального документа-справки, содержащего все необходимые расчетные таблицы. Какой-либо типовой формы такой справки в настоящее время не существует. Однако до 2014 года действовал типовой бланк расчета стоимости ЧА акционерного общества (утвержден приказом Минфина РФ «Об оценке чистых активов АО» от 29.01.2003 № 10н и ФКЦБ РФ № 03-6/пз).

Форму такого бланка можно скачать у нас на сайте.

Несмотря на то что указанный приказ более не действителен, форму такого бланка вполне можно взять за образец при составлении справки-расчета ЧА фирмы для инвестора.

Итоги

С ситуацией, когда необходимо определить стоимость ЧА, рано или поздно сталкивается любая организация, будь то АО или ООО. Компании должны постоянно следить за текущей величиной указанного показателя, чтобы не допустить кризисного положения на предприятии, наиболее негативным последствием которого может стать его ликвидация. Также следует знать актуальную величину чистых активов при выплате дивидендов либо при выплате участнику, решившему покинуть фирму, стоимости его доли в организации. Поэтому нужно помнить, что всю необходимую базу для расчета чистых активов на текущую дату можно получить, составив промежуточную бухгалтерскую отчетность на конец предыдущего месяца. Кроме того, корректный расчет величины чистых активов важен инвестору. Для него организации целесообразно составить максимально детальную и прозрачную справку-расчет величины такого показателя фирмы.

Чистые активы (ЧА) - это реальная стоимость всего имущества компании, основных фондов и денежных средств. В более простом выражении представляют собой остаточную сумму собственных активов, не обременённых обязательствами.

Показатель исчисляется каждый год предприятиями всех организационно-правовых форм. ЧА рассчитываются при организации, ведении бизнеса и являются главным критерием финансового благополучия, состоятельности, степени риска разорения фирмы.

Порядок и примеры расчёта

Порядок расчета величины утверждён правовыми документами и инструкциями. Вычисление делается ежеквартально и ежегодно на отчётную дату с занесением полученных итогов в соответствующие документы.

При расчётах используются:

- Внеоборотные средства - это основные и нематериальные фонды, долгосрочные финансовые вложения.

- Оборотные активы - это денежные средства, счета дебиторов, ценные бумаги, производственные, товарные запасы и пр.

При сложении активов исключаются затраты компании на приобретение у совладельцев бизнеса собственных акций и задолженность участников по вложениям в уставный фонд.

К пассивам, участвующим в расчете, относятся:

- задолженность перед совладельцами по выплате дивидендов;

- целевые финансирования и поступления;

- прочие долгосрочные обязательства, включая отложенные налоговые платежи;

- кредиты, займы и др.

При сложении пассивов не учитываются доходы будущих периодов. Причём только те, которые признаны компанией в связи с получением безвозмездного имущества либо помощи от государства.

Формула имеет следующий вид:

ЧА = (А — ЗУ — ЗВА) — (П — ДБП) , где:

- ЧА — чистые активы;

- А — активы;

- ЗУ — задолженность участников бизнеса по вкладам в уставный фонд;

- ЗВА — затраты на приобретение собственных акций компании у совладельцев;

- П — пассивы;

- ДБП — доходы будущих периодов.

Суммы для вычисления берутся из предприятия, где пассивы учитываются в строках 1400 и 1500, активы — в строке 1600. Также понадобится значение дебета счета 75, отражающего долги участников по вкладам в уставный фонд, и данные 1530 строки — доходы будущих периодов.

Алгоритм вычисления по бухгалтерскому балансу выглядит так:

ЧА = (стр 1600 — сч 75) — (стр 1400 + стр 1500 — стр 1530)

Пример

Бухгалтерский баланс ООО «Сибиряк» на 01.11.2015 представлен в следующей таблице:

| Показатели баланса | Данные баланса |

|---|---|

| АКТИВ | |

| 1. Внеоборотные активы (1-я часть) | 1 599 500 |

| остаточная стоимость основных фондов | 999 300 |

| капитальные вложения в незавершённое строительство | 455 150 |

| долгосрочные финансовые вложения | |

| 2. Оборотные активы (2-я часть) | |

| запасы | 145 200 |

| дебиторская задолженность | 525 600 |

| в том числе долги совладельцев в уставный капитал | 35 850 |

| денежные средства | 630 250 |

| ПАССИВ | |

| 3. Капитал и резервы (3-я часть) | |

| уставной капитал | 125 300 |

| нераспределённая прибыль | 1 250 300 |

| 4. Долгосрочные обязательства (4-я часть) | |

| долгосрочные займы | 745 300 |

| 5. Краткосрочные обязательства (5-я часть) | |

| краткосрочные кредиты | 268 300 |

| долги перед бюджетом | 95 600 |

| прочие краткосрочные обязательства | 1 520 600 |

- Величина активов: 3 919 150 = 1 599 500 + 999 300 + 455 150 + 145 200 + 525 600 + 630 250 — 35850.

- Величина пассивов: 2 629 800 = 745 300 + 268 300 + 95 600 + 1 520 600, при вычислении не включаются данные из 3-ей части отчета.

- ЧА = 3 919 150 — 2 629 800 = 1 289 350.

Исходя из расчета стоимость чистых активов ООО «Сибиряк» на 01.11.2015 составляет 1 289 350 рублей.

Подробную информацию о данном показателе вы можете почерпнуть из следующего видео:

Анализ полученных результатов

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений.

Полученная величина определяет платежеспособность организации, прибыльность, а иногда и дальнейшее развитие. Из показателя следует судить о возможности погашения компанией своих обязательств, инвестирования в расширение производства либо открытия новых направлений.

Поэтому нормальное значение чистых активов должно быть положительной величиной . Когда величина ЧА отрицательная, фирма считается несостоятельной, зависящей от кредитов и не имеющей собственных доходов. Чем выше показатель - тем платежеспособней и привлекательней для инвесторов данная компания.

Анализ показателя включает:

- Мониторинг изменений размера ЧА, для этого делается их сравнение на начальную и на конечную дату отчётного периода. И уже исходя из полученных результатов выявляются причины, способствующие увеличению либо убыванию собственных средств.

- Оценка реальности динамики ЧА, применяется для вычисления пропорции чистых и совокупных активов на начало и на конец отчётного периода. Большое увеличение показателя на конечную дату бывает связано с ростом общих средств, а прирост ЧА на самом деле несущественный.

- Оценка эффективности использования. Определяется путём вычисления и изучения коэффициентов оборачиваемости и рентабельности.

Поскольку при проведении анализа данную величину сравнивают с данными по выручке и чистой прибыли за год, при расчётах правильнее использовать не фиксированную цифру чистых активов на конечную дату, а среднее значение за этот период.

Сравнение с уставным капиталом

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала

.

Помимо динамического анализа, после первого года работы предприятие обязано регулярно проводить сравнение стоимости чистых активов и уставного фонда. Законодательством установлено, что размер ЧА должен быть больше уставного капитала

.

Если при расчётах выявляется обратная тенденция, это во много раз увеличивает риск банкротства фирмы, и правовые документы предписывают уменьшить уставный фонд до размера ЧА. Если его денежный объём и так минимален, предприятие обязано объявить о своей ликвидации. Однако действующий ныне законодательный документ определяет следующее:

- Даже в тех случаях, когда стоимость чистых активов реально меньше уставного капитала, компания может сохранять платежеспособность, вести финансовую деятельность на протяжении определенного времени и неукоснительно исполнять долговые обязательства.

- Требования уменьшить размер уставного фонда либо ликвидировать организацию считаются вмешательством в её деятельность, помимо этого, предприятие можно объявить , что послужит защитой интересов кредиторов.

Способы увеличения показателя

Регулярное и тщательное изучение ЧА позволяет найти пути для их увеличения, такие как:

- улучшение состава основных фондов;

- продажа либо уничтожение неиспользуемого имущества и оборудования;

- увеличение объемов реализуемых товаров за счет улучшения качества продукции, расширения каналов сбыта, изменения ценовой политики, использования новых идей и решений;

- повышение эффективности контроля за запасами, долгами и вложениями фирмы.

Чистые активы — важнейший показатель работы компании. Главной целью грамотного и своевременного анализа финансовых данных является возможность предупреждения и избежания нежелательных ситуаций в деятельности любой организации.

Сумма итоговых строк 1100 и 1200, уменьшенная на строки 1400 и 1500. Показатель используется для оценки стабильности финансового состояния и характеризует реальный уровень собственных средств бизнеса после расчетов по всем обязательствам и долгам. Рассмотрим, как определить величину ЧА по бух отчетности предприятия.

Чистые активы предприятия в балансе

Стоимость ЧА рассчитывается по итогам отчетного периода – года или промежуточных – квартала, полугодия, 9 мес. Определение чистых активов по балансу производится путем вычитания долгов раздела пассива из актива с применением корректировок на забалансовые счета, долги учредителей/акционеров и доходы по будущим периодам.

Формула расчета утверждена Минфином РФ в приказе № 84н от 28.08.14 г. и подробна описана в отдельной статье. Чтобы вычислить размер чистых активов организации по бухгалтерской отчетности, применяется следующий математический алгоритм:

ЧА = (стр. 1600 – Долги учредителей в составе дебиторских обязательств) – (стр. 1400 + стр. 1500 – Доходы будущих отчетных периодов).

Показатель чистых активов вносится в разработанный предприятием бланк расчета стоимости ЧА. Разрешается применять форму, утвержденную Минфином и ФКЦБ в приказе № 10н от 29.01.03 г. Полученный результат может быть положительным или нет. Отрицательные чистые активы говорят об убыточности деятельности и возможной несостоятельности компании в скором будущем, показывают полную зависимость бизнеса от внешних инвестиций и кредитов. Исключением являются вновь открытые фирмы, еще не успевшие получить доходы.

Важно! Неоднократное снижения уровня ЧА ниже предельного значения (размер уставного капитала) может стать предпосылкой к принудительной ликвидации предприятия согласно требованиям Закона № 208-ФЗ от 26.12.95 г. (ст. 35 п. 11).

Чистые активы акционерного общества

Чистые активы в балансе АО, строка 3600 разд. 3 отчета об изменениях капитала, вычисляются по формуле, применяемой ООО и предприятиями других форм собственности. Акционерные общества рассчитывают ЧА перед выплатой дивидендов акционерам, при выходе акционера из бизнеса, для определения соотношения между уставным капиталом и величиной чистых активов, в случае покупки размещенных или при выкупе принадлежащих обществу акций.

Что такое сравнительный аналитический баланс активов-нетто?

Подобный анализ проводится для исследования в динамике изменений финансового состояния предприятия. При этом рассчитываются абсолютные и удельные соотношения на начало/конец отчетного периода по отдельным показателям и определяется общая картина положения дел в организации. В расчетах используются различные показатели, формулы и коэффициенты. К примеру, метод определения величины собственных оборотных средств (СОС):

СОС = Источники собственные (разд. 4 баланса) – Активы внеоборотные (разд. 1 баланса).

Вывод – чтобы узнать, где в балансе чистые активы, необходимо рассчитать величину собственных средств фирмы, не обремененную обязательствами. Стоимость определяется в денежном выражении на последнюю отчетную дату на основе бухгалтерских данных.

Чистые активы – это имущество компании, финансируемое за счет ее собственных средств. Простыми словами, это чистые средства, которые останутся у компании после выплаты всех ее долгов. В статье – особенности расчета, анализа и контроля чистых активов.

Стоимость чистых активов – важный индикатор деятельности любой компании. Ее стоит постоянно отслеживать и не допускать отрицательного значения. Иначе можно не заметить, как компания попадет в полную зависимость от кредиторов и окажется близка к банкротству. Разберем подробнее особенности расчета, анализа и контроля чистых активов.

Что такое чистые активы предприятия

Чистые активы предприятия – это фактическая стоимость имеющегося у него имущества, ежегодно определяемая за вычетом его долгов перед кредиторами, налоговой и в ряде других случаев. Для обществ с ограниченной ответственностью и акционерных обществ порядок расчета этого вида активов утвержден законодательно.

Когда нужно определять стоимость чистых активов?

Отвечает Елена Сережкина , генеральный директор ООО «Замок-сервис плюс»

Показатель чистых активов рассчитывают на каждую отчетную дату. Он может понадобиться при:

Распределении прибыли между собственниками;

Есть еще несколько случаев, когда стоимость чистых активов надо рассчитать обязательно.

Формула чистых активов

Разница между балансовой стоимостью всего имущества организации и суммой ее долговых обязательств это и есть размер чистых активов. Величина рассчитывается на основании данных бухгалтерской отчетности на определенную дату.

Формула для расчета стоимости чистых активов по балансу

ЧА = КР – Д зу + ДБП

|

Используемые обозначения |

Расшифровка |

Единицы измерения |

Источник данных |

|---|---|---|---|

|

Чистые активы |

Результат расчетов | ||

|

Капитал и резервы |

Бухгалтерский баланс (стр. 1300) | ||

|

Дебиторская задолженность участников по вкладам в уставный капитал |

Бухгалтерский баланс (в стр. 1230 только сумма задолженности участников (учредителей) в уставный капитал – дебетовое сальдо счета 75 «Расчеты с учредителями», субсчет «Расчеты по вкладам в уставный капитал») |

||

|

Доходы будущих периодов |

Бухгалтерский баланс (стр. 1530 – кредитовое сальдо счета 98 «Доходы будущих периодов» ) |

Схематично расчет представлен на рисунке.

Рисунок . Расчет чистых активов

Чистые активы: строка в балансе

Показатель чистых активов отражают в третьем разделе отчета об изменениях капитала (стр. 3600).

Примеры расчета чистых активов

Разберемся, как рассчитать стоимость чистых активов по балансу предприятия. Уставный капитал ООО «Компьютэкс» полностью оплачен. Со дня создания организации и по 31 марта у нее не было безвозмездных поступлений, и она не получала государственную помощь. Для применения в расчете, показатели бухгалтерского баланса на 31 марта будут следующими:

- актив – 1 млн руб.;

- долгосрочные обязательства – 600 тыс. руб.;

- краткосрочные обязательства – 300 тыс. руб.;

- капитал и резервы – 100 тыс. руб. (1 млн руб. - 600 тыс. руб. - 300 тыс. руб.).

Расчет чистых активов по балансу показал, что их размер на 31 марта составит 100 тыс. руб. (100 тыс. руб. - 0 руб. + 0 руб.).

Усложним задачу и посмотрим на примере «Глобекс-трейд»

По формуле расчета стоимости чистых активов по балансу, получилось, что их объем составляет 3 млн 651 200 руб. (8 378 200 – 4 727 000 = 3 651 200).

Анализ чистых активов

Для российских предприятий показатель чистых активов является индикатором, характеризующим состояние уставного капитала и в определенной степени финансовую устойчивость предприятия. Стабильная величина чистых активов или их увеличение положительно влияет на финансовую устойчивость. Уменьшение величины чистых активов является негативной тенденцией, снижающей финансовую устойчивость предприятия.

Чтобы проанализировать чистые активы надо:

- Оценить динамику за год. Понимая, сколько было в начале и в конце года, можно сравнить полученные показатели и выявить факторы, которые оказали на них то или иное влияние.

- Проверить достоверность динамики изменения чистых активов (соотношение на начало и конец года). Это позволит оценить, насколько сильно растут чистые активы к общим.

- Определить, насколько активы больше уставного капитала. Это позволит оценить эффективность принимаемых управленческих решений топ-менеджментом компании.

- Анализ полезности и целесообразности использования имущества. Для этого исследуется динамика двух показателей: изучается отношение выручки от продаж к среднегодовой стоимости чистых активов, а также уровень рентабельности.

Исследование динамики изменения показателей дает возможность спрогнозировать варианты их увеличения и понять:

- как улучшить структуру активов.

- какие методы выбрать и использовать для наиболее оптимальной оценки товарно-материальных запасов и начисления амортизации основных средств и НМА.

- какое имущество не используется и что продать или ликвидировать.

- как увеличить продажи и за счет чего: за счет выбора новой маркетинговой стратегии и ухода на новый рынок, или провести оптимизацию продуктового портфеля и пересмотреть прайс-лист.

- что контролировать и за чем следить когда речь идет о запасах, дебиторской и кредиторской задолженности и других пассивов организации.

Все это позволит выявить факторы для роста , ее ликвидности и инвестиционной привлекательности.

Отрицательные чистые активы

Отрицательное значение показателя чистых активов указывает на то, что есть большие проблемы и что отсутствуют собственные средства, а сама компания сильно зависит от кредиторов. Поэтому показатели должны быть не просто положительные, но и превышать уставный капитал. Это верный показатель того, что в ходе деятельности компания не только не потеряла деньги собственников, которые они внесли на первоначальном этапе, но и обеспечила их прирост.

Рассмотрим понятие, формулу расчета и экономический смысл чистых активов компании.

Чистые активы

Чистые активы (англ. Net Assets ) – отражают реальную стоимость имущества предприятия. Чистые активы рассчитываются акционерными обществами, обществами с ограниченной ответственностью, государственными предприятиями и органами надзора. Изменение чистых активов позволяет оценить финансовое состояние предприятия, платежеспособность и уровень риска банкротства. Методика оценки чистых активов регламентирована законодательными актами и служит инструментом диагностики риска банкротства компаний.

Стоимость чистых активов. Формула расчета

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Величина чистых активов рассчитывается на основе данных бухгалтерского баланса (Форма №1), и формула имеет следующий вид:

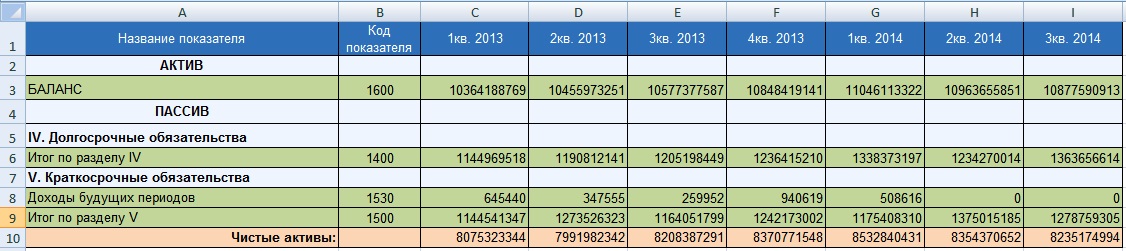

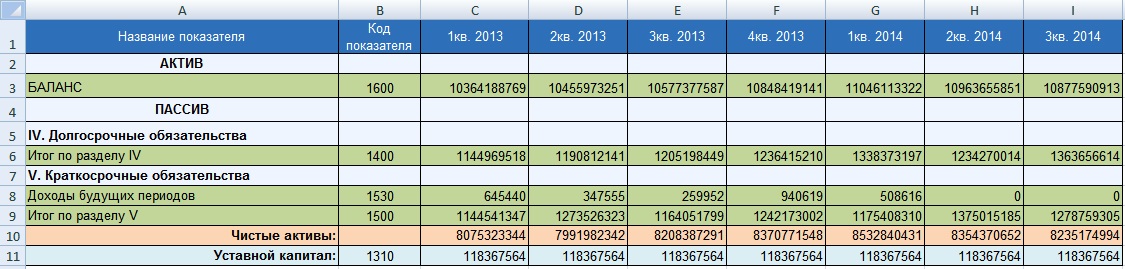

Пример расчета стоимости чистых активов бизнеса в Excel

Рассмотрим пример расчета стоимости чистых активов для организации ОАО «Газпром». Для оценки стоимости чистых активов необходимо получить бухгалтерскую отчетность с официального сайта компании. На рисунке ниже выделены строки баланса необходимые для оценки величины чистых активов, данные представлены за период с 1 квартала 2013 года по 3 квартал 2014 года (как правило, оценка чистых активов проводится ежегодно). Формула расчета чистых активов в Excel имеет следующий вид:

Чистые активы

=C3-(C6+C9-C8)

Видео-урок: «Расчет величины чистых активов»

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ « «).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ ). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ ). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах ). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и . Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Анализ темпа роста чистых активов и международного кредитного рейтинга

В научной работе Жданова И.Ю. показывается наличие тесной связи между темпом изменения чистых активов предприятия и значением международного кредитного рейтинга таких агентств как Moody’s, S&P и Fitch. Снижение экономических темпов роста чистых активов приводит к уменьшению кредитного рейтинга. Это в свою очередь приводит к снижению инвестиционной привлекательности предприятий для стратегических инвесторов.

Резюме

Стоимость чистых активов является важным показателем величины реального имущества предприятия. Анализ динамики изменения данного показателя позволяет оценить финансовое состояние и платежеспособность. Величина чистых активов используется в регламентированных нормативных документах и законодательных актах для диагностики риска банкротства компаний. Снижение темпа роста чистых активов предприятия приводит к уменьшению не только финансовой устойчивости, но и уровня инвестиционной привлекательности. Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Похожие статьи