Заполнение декларации по НДС - общие сведения об отчете + пошаговая инструкция внесения данных в каждый раздел отчета.

Вопрос, как заполнить декларацию по НДС, к концу отчетного периода стоит особенно остро. Все налогоплательщики обязаны вовремя сдать отчетность, иначе налоговая служба заблокирует счет предпринимателя и наложит штраф.

В нынешнем году уже привычный для бухгалтеров и предпринимателей бланк отчетности претерпел некоторые изменения, поэтому сегодня мы рассмотрим подробный образец его заполнения.

Декларация по НДС: общие сведения

Прежде чем переходить к по НДС, рассмотрим общие моменты, связанные с ней:

Важно ! За несвоевременное предоставление отчета по НДС в налоговые органы, к предпринимателю могут быть применены такие меры: штраф 5% от рассчитанной суммы налога и блокирование расчетного счета.

Как заполнить декларацию по НДС в 2018 году?

Общие вопросы выяснены, теперь можно переходить к практике. Заполнение отчета регламентируется Приказом Федеральной налоговой службы №ММВ-7-3/558@. Подробную инструкцию можно найти во втором приложении.

Ссылка на полный источник: http://www.consultant.ru/document/cons_doc_LAW_152657/

1. Оформление титульной страницы.

Самый первый шаг - это правильное внесение данных на титульный лист. Он касается каждого налогоплательщика.

Пройдемся поочередно по всем полям, в которые нужно внести информацию:

Заполненная титульная страница:

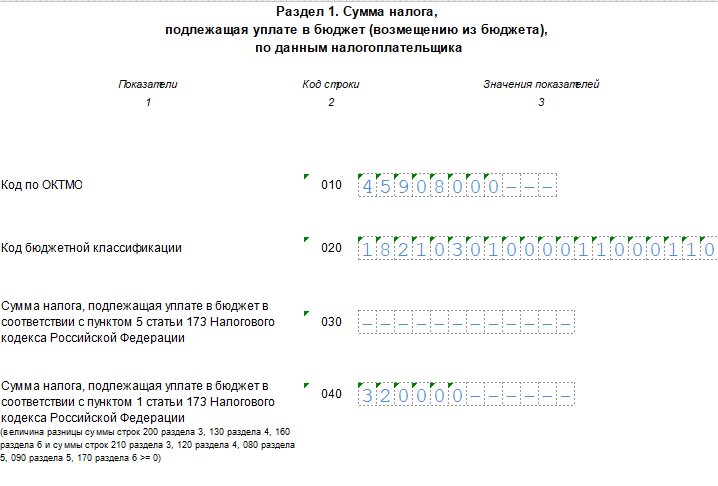

2. Заполнение 1-го раздела декларации.

В него вносят данные все налогоплательщиками. Он дает обобщенную и итоговую информацию о размере оплаты или возмещения из бюджета налога на добавленную стоимость.

Рассмотрим как построчно заполнить все поля. Не забудьте вверху внести ИНН и КПП, а также номер страницы «002».

| Номер строки | Порядок заполнения |

|---|---|

| 0 1 0 | Код ОКТМО (Общероссийский классификатор территорий муниципальных образований). Если он меньше 11 цифр, то оставшиеся ячейки заполняются пропусками. |

| 0 2 0 | Общероссийский классификатор. |

| 0 3 0 | Сумма налога к уплате в бюджет в соответствии со ст. 173 НК РФ. Заполняется лицами, которые не являются налогоплательщиками, но выставляют счет-фактуру с НДС покупателю. |

| 0 40 | Положительное итоговое значение раздела 3 - НДС к уплате в бюджет*. |

| 0 5 0 | Отрицательное итоговое значение раздела 3 - НДС к возмещению из бюджета*. |

| 0 6 0 | Заполняют те лица, у которых код по месту учета «227». |

| 0 7 0 | |

| 0 8 0 | |

* Итоговый показатель рассчитывается как разница между суммой строк 300 (р. 3), 130 (р. 4), 160 (р. 6) и суммой строк 210 (р.3), 120 (р. 4), 080 (р. 5), 090 (р.5), 170 (р. 6).

Пример заполнения декларации раздел 1:

3. Заполнение 2-го раздела декларации по НДС.

Он касается только тех, кто является налоговым агентом. То есть предприниматель покупает товары или пользуется услугами иностранных компаний. В свою очередь, налогоплательщик обязан оформить на каждого такого контрагента отдельный лист.

4. Заполнение 3-го раздела декларации.

Это одна из самых ключевых частей всего отчета. Она относится к тем налогоплательщикам НДС, которые работают по ставкам 18%, 10%, 18/180, 10/110.

Подробно разберем каждую строчку.

| Номер строки | Порядок заполнения |

|---|---|

| Первый блок раздела 3 | |

| 0 1 0 | Налоговая база (сумма выручки) за отчётный квартал 2017 года. В зависимости от того, по какой ставке работает предприниматель, заполняется соответствующее поле и напротив рассчитывается сам налог. В остальных ячейках ставятся прочерки. |

| 0 2 0 | |

| 0 3 0 | |

| 0 4 0 (0 4 1) (0 4 2) | |

| 0 7 0 | Сумма авансовых платежей (источник: счет-фактура, выставленная по предоплате от покупателей). НДС напротив рассчитывается по ставке 10/110 или 18/118. |

| 0 8 0 (0 9 0) (1 0 0) | Сумма налога, подлежащей восстановлению. Основание гл. 28 НК РФ. |

| 1 0 5 - 1 0 9 | Сумма корректировки реализации товаров. В полях напротив рассчитывается налог в зависимости от установленной ставки. |

| 1 1 8 | Общая сумма налога. Рассчитывается как сумма строк 0 1 0 - 1 8 0 и 1 0 5 - 1 1 5. |

| Второй блок раздела 3 | |

| 1 2 0 - 1 8 5 | Входной НДС, который подлежит вычету. |

| 1 9 0 | Общая сумма строк 1 2 0 - 1 8 5 |

| 2 0 0 или 2 1 0 | Соответствующая разница между строками 0 1 0 и 1 9 0. |

5. Как заполнить декларацию по НДС: разделы 4, 5, 6, 7.

Перечисленные части - 4-я, 5-я, 6-я относятся к налогоплательщикам, которые совершали операции, облагаемые ставкой 0%, то есть экспортные .

К пятому нужно прикрепить документы, которые могут подтвердить экспортные продукции. Если их нет, то можно переходить к внесению данных в шестой раздел.

Что касается раздела 7, то он заполняется теми предпринимателями, которые проводили не облагаемые НДС операции . Их подробный перечень можно найти в ст. 149 НК РФ.

6. Заполнение 8-го раздела декларации.

Этот блок отчета довольно объемный, особенно если предприниматель совершил несколько приобретений. Здесь отражаются налоговые вычеты, которые, в свою очередь, зафиксированы в книге покупок.

Рассмотрим построчно:

| Номер строки | Порядок заполнения |

|---|---|

| Первая страница раздела 8 | |

| 0 0 1 | Заполняется, если декларация уже сдавалась и впоследствии корректировалась. Для первичного отчета ставится прочерк. |

| 0 0 5 | Номер проводимой операции. |

| 0 1 0 | Код операции. |

| 0 2 0 | Номер счет-фактуры, которую выписал продавец. |

| 0 3 0 | Дата проведения операции. |

| 0 4 0 - 0 9 0 | Заполняется, если корректировалась счет-фактура. |

| 1 0 0 | |

| 1 1 0 | Дата заполнения документа. |

| 1 2 0 | Дата постановки товара на учет. |

Заполненный раздел 8 (страница первая):

Заполненный раздел 8 (страница вторая):

7. Заполнение 9-го раздела декларации по НДС.

В этой части отчета отображаются данные из книги продаж. Каждая операция должна быть включена в 9-й раздел, и на нее приходится две страницы. В заключении необходимо рассчитать и внести итоговое значение по всем продажам.

Принцип заполнения строк на первой странице схож с разделом 8. Различие составляет строка под кодом 0 3 5. Его заполняют те субъекты предпринимательской деятельности, которые провели импорт продукции. В поле вписывается номер таможенной декларации, которая подтвердит факт поставки товара или оказания услуги.

Рассмотрим, как заполнить декларацию по НДС раздел 9, начиная с поля 1 0 0.

| Номер строки | Порядок заполнения |

|---|---|

| 1 0 0 и 1 1 0 | ИНН и КПП покупателя и посредника (если таковой был). |

| 1 2 0 | Номер подтверждающего оплату документа. |

| 1 3 0 | Дата заполнения документа. |

| 1 4 0 | Код валюты, в которой расплачивался покупатель. Для рос. руб. 643 |

| 1 5 0 - 1 6 0 | Стоимость товара, который продался. |

| 1 7 0 - 1 9 0 | Стоимость товара без учета налога. |

| 2 0 0 - 2 2 0 | Размер налога в зависимости от ставки. |

по НДС раздел 9 (отдельная операция):

Последующие операции по продаже товара на импорт заполняются по тому же принципу, только важно указать их порядковый номер.

Пример заполнения декларации по НДС раздел 9 (итоговый блок):

Порядок заполнения декларации по НДС.

Как расшифровать показатели декларации НДС?

Подробная видеоинструкция.

8. Как заполнить декларацию по НДС: разделы 10, 11, 12.

- В часть 10 и 11 вносят данные налогоплательщики, которые являются посредниками и работают по договору комиссии. Они заполняются по тому же принципу, что вышеописанные разделы 8 и 9. Источником итоговых значений полей будут данные из журнала учета полученных и выставленных счет-фактур.

- 12 раздел заполняется если в отчетном периоде возникло ошибочное выставление счет-фактуры. То есть продажа товара не подразумевала начисления налога, но он был выделен. Поэтому его обязательно нужно отобразить в отчетном документе.

В свою очередь, специалисты ФНС проверяют действительность осуществления операций купли-продажи товара или услуги. В процессе они могут выявить такие несоответствия:

- Вы как продавец отобразили операцию в журнале счет-фактур. Покупатель, в свою очередь не заполнил соответствующие поля у себя в отчете. К вам налоговая служба не будет иметь никаких претензий.

- Вы как покупатель товара отобразили покупку у себя в отчете, а продавец этого не сделал. В таком случае специалисты ФНС пришлют уведомление о том, что они ожидают ваши пояснения по сложившейся ситуации.

Заполнение декларации по НДС - не сложный процесс, если с первичными документами все в порядке. Но все же советуем перед отправкой отчета провести проверку данных. Сверьте все ИНН и КПП своих контрагентов (покупателей и продавцов), а также номера операций по своим книгам покупки и книга продаж поставщиков.

Особое внимание уделите такому моменту. Иногда ваши покупатели могут зарегистрировать одну счет-фактуру за все отчетные периоды. Получается, что они завышают налог, а вам придется подавать уточненную отчетность, еще и доплачивать штраф с пеней за просрочку. Поэтому обязательно сверяйте свою книгу продаж и книгой покупок контрагента. Если у него есть лишние операции, просите объяснений.

Декларация по НДС – необходимый документ при ведении легального бизнеса. Но для чего она нужна, и что необходимо знать для ее правильного составления?

Кто должен заполнять декларацию?

Под сдачей документа подразумевается предоставление в контролирующие налоговые органы отчетности о прибыли за отдельный временной промежуток. Он оформляется по форме, установленной на основании ФЗ №366, №382, №464, №479, №83, а также главой №21 налогового кодекса РФ . Исходя из данных по декларации и действующей ставки, налоговая служба контролирует величину вычетов, изымаемых с определенного лица.

Лица, которые должны подавать документ:

- Все ИП и организации (кроме предприятий специального режима и освобожденных от НДС лиц, подпадающих под ст. 145 НК РФ) вне зависимости от состояния продаж или оказания услуг.

- Физические и юридические лица, выполнявшие функции налогового агента на продолжении прошедшего квартала:

- получатели на территории РФ работ, услуг или товаров у граждан других стран, не учтенных в ИФНС;

- покупатели/арендаторы государственной или муниципальной недвижимой собственности;

- продавцы заграничных товаров или посредники при расчетах за произведенные услуги (работы) иностранными гражданами на территории РФ, не зарегистрированными в ИФНС;

- продавцы конфискованного постановлением суда имущества.

Также, должны подавать организации и частники, зарегистрированные как спецрежимные или не облагаемые НДС на основании ст. 145 НК РФ, если ими на протяжении прошедшего квартала выставлен счет-фактура с выделенным размером НДС .

Срок и порядок сдачи

В связи с изменениями законодательства с 1 января 2017 года декларация по НДС оформляется и передается территориальному отделу ФНС в электронной форме. Срок подач отчета для всех предпринимателей и организаций не изменен – данные подаются не позднее 25 числа (включительно) месяца, следующего за учетным кварталом. Так, для первого квартала крайняя дата – 25 апреля текущего года.

Дата представления декларации — дата ее отправки, которая подтверждается и фиксируется специализированным оператором при ФНС России. Не позднее суток с обратным электронным письмом налоговым органом отправляется квитанция о приеме.

При сдаче отчетной документации в бумажной форме или выполненной по образцу, действительному до 1 января 2017 года – она считается не переданной . Чтобы избежать блокировки операций на банковских счетах нужно своевременно подавать всю отчетность, в соответствии правил и порядку, действующим в данный период.

Правила и порядок заполнения

Для передачи документов в электронном оформлении нужно через личный кабинет на сайте ФНС синхронизировать файлообмен между спецоператором и Вашей виртуальной почтой. То есть необходимо «получить сертификат ключа проверки электронной подписки ». Сделать это нужно заблаговременно, так как процедура занимает до 10 суток !

Титульный лист и раздел 1 — заполняются всеми (спецрежимникам и освобожденным от налога по статье 145 НК РФ они обязательны к заполнению при выставлении счета-фактуры с НДС за прошлый квартал) . При выполнении к отчету прикрепляются заполненные 2-12 разделы, а также приложения разделов 3, 8 или 9.

Обязательный цвет печати символов – черный. Если какой-то раздел остается незаполненным — он не добавляется к полному отчету. Все пустые поля (клетки), оставшиеся на страницах с внесенными данными, заполняются путем постановки в них тире.

Достоверно указываются даты, операции, коды, идентификационные данные владельца бизнеса и организации без сокращений и опечаток. Даже один неверно введенный символ (пропущенный) ведет к потере истинности переданной информации, в результате – к отклонению декларации проверяющим.

Номера телефонов указываются в международном формате (вместо 8 прописывается +7).

Пошаговая инструкция по заполнению всех разделов

В зависимости от типа деятельности, статуса, видов проводимых операций физические и юридические лица заполняют нужные поля и разделы, куда вносятся данные с соблюдением критериев, установленных перечнем ФЗ и статей НК России.

Заполнение титульного листа

Титульный лист является обязательным к заполнению даже при нулевой декларации. Он состоит из полей:

- ИНН – строка содержит 12 клеток. Если заполняется от ЮЛ путем внесения номера из 10 символов, то в двух пустых клетках ставятся прочерки;

- КПП – код причины постановки. При отсутствии ставят прочерки;

- заполняется трехзначная нумерация страницы документа по аналогии «001» ;

- номер корректировки – при первой подаче декларации за определенный период ставится «0», в остальные клетки – прочерк, при первой подачи корректировки ставят 1—, далее 2— ;

- налоговый период – вводится код, присвоенный отчетному кварталу;

- представляется в налоговый орган – код территориального отделения, в котором зарегистрирован ИП или ООО;

- отчетный год;

- по месту нахождения – код 120 (сдача отчета по месту проживания ИП), 210 (по месту нахождения организации) или 215 (по пребыванию организации-преемника);

- иные поля для данных идентификации предпринимателя и его деятельности – ФИО или название фирмы вписываются полностью, коды проставляются в соответствии с требуемыми системами кодовой идентификации (ОКВЭД), пустые клетки на заполненных страницах заполняются прочерками.

Как выбрать нужные разделы и подразделы?

Для каждой финансовой операции в базе ФНС присвоен код, а также определенный налог, который зависит от выбранной системы налогообложения (ОСНО, ЕНВД или УСНО). Перечень кодов и их расшифровка содержатся в приказе Приказ ФНС РФ от 14.03.2016 N ММВ-7-3/136.

- Раздел №1 – обязателен к наполнению при уплате НДС, как и титульный лист. Содержит основную информацию о произведенных операциях (продажах) и суммах, участвующих в обороте. Он заполняется в последнюю очередь, исходя из данный, внесенных на страницах Разделов 2-12, или сразу, если последующее заполнять не требуется.

- Раздел №2 – он только для налоговых агентов. Если плательщик является таковым, то заполняет его и титульный лист. В Р №1 обязательно проставляются прочерки.

- Разделы №3 – №12 , приложения к р №3, №8, №9 – заполняются только при выполнении определенных операций во время предпринимательской деятельности.

Если деятельность плательщика подпадает по ст. 163 НК РФ, то им заполняются титульный, 1 и 7 разделы . Сюда входят:

- производители, реализующие товар за пределами страны;

- лица, выполняющие только необлагаемые налогом (освобожденные от него) операции;

- операции, частично оплаченные в счет дальнейших поставок продукции или услуг, на произведение которых уходит более полугода, на основании пункта 13 ст. 167 НК.

Необходимые разделы определяются предпринимателем, на основании категорий, под которые подпадают финансовые операции его деятельности. После выбора нужного раздела заполняют строки:

- наименование операции в строке с кодом

- стоимость

- налог на основании установленной процентной ставки.

Главная задача – указать правильно все операции за отчетный квартал, облагаемые НДС, и без ошибок внести данные о налоговом вычете. При затруднении с заполнением полей можно ознакомиться с образцом заполненной декларации.

Как правильно сделать исправления?

Во время проверки поданной декларации ИФНС может выявить ряд ошибок и несоответствий. После этого в течение рабочих суток с момента выявления предпринимателю или юридическому лицу направляется извещение о неточностях.

В соответствии с пунктом 3 статьи 88 НК РФ устанавливаются сроки на исправления в размере 5 рабочих дней . При возникновении несоответствий во время камеральной проверки инспекторы вправе обратиться к отправителю за разъяснениями, которые также предоставляются не позднее указанных сроков.

Преимущество электронной подачи заключается в возможности внести коррективы в начальную декларацию, не переделывая ее полностью из-за банальной опечатки.

Ответственность за непредставление декларации

С 1 июля 2016 г. ужесточились требования к подаче деклараций НДС. По истечению срока подачи отчетности предоставляется дополнительно 10 календарных дней на передачу данных в электронном виде.

В случае невыполнения этих условий счета ИП или организации блокируются до выяснения обстоятельств. Порядок и распределение ответственности регламентированы ФЗ №130 от 01.05.2016.

С 1 января 2017 г в процессе проведения камеральной проверки декларации по налогу пояснения по возникшим вопросам передаются только в электронном виде. Иные формы ответа на запрос будут считаться не действительными! При пояснении в бумажной форме с плательщика взимается штраф за несообщение (задержку сообщения) по требуемым данным, размером:

- 5 тыс. рублей – 1 нарушение;

- 20 тыс. – второе и последующее за календарный год.

Дополнительно органы налогового надзора теперь могут затребовать подшитые и пронумерованные ксерокопии отчетности. Своевременное непредоставление копий также наказывается штрафом.

При длительной неуплате обязательных отчислений к сумме задолженности добавляются пени, что предусмотрено п. 4 ст. 108 НК. Умышленное уклонение от уплаты НДС согласно ФЗ п.1 №61 сопровождается дополнительным взысканием в размере 40% от общей суммы долга . Параллельно все материалы по должнику направляются в правоохранительные органы для привлечения лица к ответственности, прописанной в ст. 106 НК РФ.

Декларация по НДС - стандартная отчетная форма, которую заполняют плательщики НДС. Как правильно заполнить декларацию по НДС по итогам 1-го квартала? В этом материале вы найдете пошаговую инструкцию с примером заполнения декларации, общие правила оформления отчетности, а также сможете скачать образец заполнения налоговой декларации по НДС и пустой бланк утверждённой формы.

Кто обязан сдать декларацию по НДС в 2019 году

В соответствии с п. 5 статьи 174 и пп. 1 п. 5. статьи 173 НК РФ по НДС отчитываются:

- организации и индивидуальные предприниматели — плательщики НДС (не платят этот налог фирмы и ИП, перешедшие на УСН, ЕНВД, ПСН, ЕСХН или изначально использующие эти режимы);

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Сдают ее по месту учёта фирмы или регистрации места жительства ИП.

Срок сдачи декларации НДС в 2019 году

В 2019 году сроки сдачи следующие:

На выходные даты не выпадают — переносов сроков нет. Таким образом, срок сдачи НДС за 1 квартал 2019 года — 25 апреля 2019 года.

Форма декларации по НДС за 1 квартал 2019 года

Утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/ , надо заполнять с учетом изменений, внесенных Приказом ФНС России от 28.12.2018 N СА-7-3/ Образец заполнения декларации НДС за I квартал 2019 года учитывает внесенные приказом изменения.

Отчет состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и Раздел 1. Остальные части заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя. Но в особых случаях бумажная отчётность всё же сдаётся.

Ее могут подать на бумаге:

- налоговые агенты — неплательщики НДС (спецрежимники) или получившие освобождение от его уплаты;

- организации и ИП — неплательщики НДС или получившие освобождение от его уплаты, если одновременно:

- они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали на основе агентских договоров (в интересах других лиц) с применением счетов-фактур.

Освобождение от обязанностей плательщика налога можно получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн. рублей.

Штраф за непредставление декларации в 2019 году

Штраф по статье 119 НК РФ — 5 % от не уплаченной вовремя суммы налога. Он предусмотрен как за непредставление отчетности, так и за ее сдачу в иной форме.

Общие правила заполнения декларации

- Используйте только утвержденную форму (при сдаче в бумажном виде допустимо заполнение от руки или на компьютере — распечатывайте только на одной стороне листа А4, не скрепляйте степлером).

- В каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки.

- Суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасываете.

- Текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами чёрного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New размер 16-18).

Заполнение декларации по НДС в 2019 году: пошаговая инструкция

Пример: как заполнить декларацию по НДС за 1-й квартал 2019 года.

Шаг 1 — Титульный лист

- ИНН и КПП фирмы указываются вверху страницы, затем они автоматически дублируются на каждом листе документа;

- номер корректировки при сдаче первичной декларации — три нуля;

- код налогового периода для 1-го квартала — 21. Остальные коды: 22 — 2-й квартал; 23 — 3-й квартал; 24 — 4-й квартал. При сдаче декларации ежемесячно и при ликвидации фирмы коды другие;

- отчётный год 2019;

- каждая налоговая инспекция имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС: первые две цифры — код региона, вторые две цифры — код инспекции. Декларация сдаётся в ИФНС по месту регистрации налогоплательщика;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды в приложении 3 Приказа ФНС от 29 октября 2014 г. N ММВ-7-3/ :

|

По месту учета ИП |

|

|

По месту учета организации — крупнейшего налогоплательщика |

|

|

По месту учета организации, не являющейся крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника — крупнейшего налогоплательщика |

|

|

По месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета |

|

|

По месту нахождения налогового агента |

|

|

По месту учета налогоплательщика при выполнении соглашения о разделе продукции |

|

|

По месту осуществления деятельности иностранной организации через отделение иностранной организации |

ООО «ВЕСНА» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляет код 214.

Алгоритм заполнения:

- название фирмы впишите в самое длинное поле титульного листа декларации, пропуская между словами одну ячейку;

- код вида экономической деятельности можно узнать, используя классификатор. ООО «ВЕСНА» производит гофрокартон. Подробнее узнать, какой ОКВЭД ставить в декларации по НДС за 1 квартал 2019 г., можно с помощью Приказа Росстандарта от 31.01.2014 N 14-ст ;

- номер телефона;

- число страниц в декларации. ООО «ВЕСНА» сдает декларацию по НДС за 1-й квартал 2019 года на 18 листах;

- внизу титульного листа вписывают ФИО налогоплательщика или его представителя, ставят дату подачи и подпись.

Шаг 2 — Раздел 1

Построчно:

- в строке 010 1-го раздела декларации ставят код ОКТМО. На примере — 45908000 — муниципальный округ «Черемушки» г. Москвы;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ. КБК по НДС 2019 найдёте ;

- 030 — начисленный НДС по п. 5 статьи 173 НК РФ . Это налог, который уплачивается при выставлении покупателю счета-фактуры с включённым НДС лицами, не являющимися его плательщиками, или освобождёнными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «ВЕСНА» это поле заполняет прочерками;

- 040 — итоговое значение Раздела 3 декларации;

- 050 — сумма итоговых значений из разделов 4-6 декларации. ООО «ВЕСНА» эти разделы пропускает — налоговой базы и налога к уплате по нулевой ставке нет, сумм к возмещению из бюджета в квартале не образовалось. В поле прочерки;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «по месту учета» код «227»). ООО «ВЕСНА» ставит прочерки.

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «ВЕСНА» этот раздел пропускает.

Шаг 3 — Раздел 3

Построчно:

- 010-040 — налоговая база за отчётный квартал 2019 года. ООО в 1-м квартале 2019 реализовало товар, который облагается по ставке 20%, поэтому заполняет в декларации только строку 010 (в отдельных графах налоговая база и сумма НДС). В остальных полях ставятся прочерки;

- 070 — авансовые или иные платежи в счет предстоящих поставок товаров. Организация получила в отчётном периоде аванс в счёт будущей поставки в размере 2 360 000 включая НДС. В строку 070 заносится отдельно по графам — налоговая база (1 800 000 руб.) и сам налог (300 000 руб.).

- 080-100 — налог, который подлежит восстановлению. В приведенном примере таких сумм нет — в полях прочерки;

- 105-109 — суммы корректировок при реализации товаров, имущественных прав или предприятия в целом.

- 110 — налог с учетом восстановления (сумма последних граф строк 010-080 раздела 3 декларации);

- 120-185 — налог, подлежащий вычету (ст. 171 НК РФ , 172 НК РФ , п. 11 ст. 2 Протокола по экспорту и импорту). В нашем примере заполнена строка 120 — сумма НДС, уплаченная при покупке товара в РФ соответствии со ст. 171 НК РФ, а также строка 170. Обратите внимание — в форме появилась новая строка 135.

- 190 — общая сумма вычета (сумма строк 120-180);

- 200 — итоговая сумма налога к уплате за 1-й квартал по разделу 3. Разница (положительная) между суммой к уплате и суммой к вычету — разность строк 110 и 190.

- 210 — итоговая сумма к возмещению по разделу 3 декларации НДС за 1-й квартал 2019 года. Строка заполняется, если разница отрицательная.

Разделы декларации с 4-го по 6-й фирма заполняет при совершении в отчётном квартале продаж, которые облагаются налогом по льготной нулевой ставке. Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ, и по предоплате товаров длительного цикла изготовления. ООО «ВЕСНА» таких операций в 1-м квартале 2019 не совершало.

Шаг 4 — Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, право на вычет по которым возникло в отчетном периоде. ООО «ВЕСНА» вправе вычесть НДС, который был предъявлен продавцом-контрагентом и включён в выставленный счёт-фактуру, из общей суммы к уплате.

Продолжение Раздела 8

Построчно:

- 001 — прочерк, так как декларация первичная. Заполняется только при подаче уточнённой формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок. В приведённом случае указан код 01.

- 020 — номер счёта-фактуры, предъявленного продавцом;

- 030 — дата составления счёта-фактуры;

- 040-090 — заполняются при исправлении счёта-фактуры или выставлении корректировочного счёта;

- 100 — номер документа об оплате.

- 110 — дата составления платёжного поручения;

- 120 — дата принятия товара на учёт.

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника — не заполняется;

- 150 — номер таможенной декларации вписывают только при импорте товара из других стран. Ставим прочерки;

- 160 — расчёт с продавцом производился в российской валюте;

- 170 — стоимость покупки по счёту-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок в 4 квартале.

Шаг 5 — Раздел 9

Часть 9 декларации включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала. Обязательно нужно отразить предоплату в счёт будущей поставки товаров в размере 2 360 000 рублей (включая НДС 18%). Итоговая страница по сумме операций и налогу заполняется один раз.

Раздел 9 по первой операции

Построчно:

- 001 — прочерк, так как декларация первичная (заполняется только в уточненной декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счёта-фактуры;

- 030 — дата счёта-фактуры;

- 035 — регистрационный номер таможенной декларации;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в Товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счёта-фактуры;

- 100 — ИНН и КПП покупателя.

- 110 — ИНН и КПП посредника (не заполняется);

- 120-130 — номер и дата документа об оплате;

- 140 — код валюты.

- 150-160 — стоимость продажи с учётом налога в валюте счёта-фактуры и в рублях. Так как счёт в рублях, строку 150 не заполняем;

- 170-190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%). Все операции Раздела 9 осуществлялись по ставке 20%;

- 200-220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобождённых от уплаты налога. ООО "ВЕСНА" заполняет строку 200.

Раздел 9 по второй и последующим операциям

Почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Принцип заполнения тот же, но различаются величины, даты и реквизиты покупателя.

Итоговые показатели раздела 9

- 230 — общая стоимость продаж по ставке 20% без учёта НДС;

- 235 — общая стоимость продаж по ставке 18% без учёта НДС

- 240 — общая стоимость продаж — 10% без НДС;

- 250 — общая стоимость продаж — 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобождённая от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики, и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учёта счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобождённые от его уплаты, при выставлении ими счетов-фактур с включённым налогом. ООО "ВЕСНА" эти разделы оставляет пустыми.

Декларация НДС за 1 квартал 2019, бланк (формат.xls)

Заполнить декларацию в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО - Мое дело , Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Декларация НДС 2018 (образец заполнения)

Все плательщики НДС обязаны подавать декларации по НДС по итогам каждого квартала (утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Декларации могут быть представлены ими в ИФНС только в электронном виде путем передачи по телекоммуникационным каналам связи - ТКС (ст. 163 , п. 5 ст. 174 НК РФ).

Коммерческая организация, которая просто продает и покупает товары (не выполняет обязанности налогового агента по НДС, не совершает экспортных операций, не работает как посредник) должна заполнить в декларации:

- титульный лист;

- раздел 1, где показывается сумма НДС к уплате (к возмещению из бюджета);

- раздел 3. В нем отражается расчет суммы налога;

- разделы 8 и 9, в которых указываются сведения из книг покупок и книг продаж, соответственно.

Также, возможно, понадобится заполнить раздел 7 налоговой декларации по НДС. В нем отражаются не облагаемые НДС операции, в том числе освобожденные от обложения НДС.

Остальные разделы декларации также имеют свое предназначение и их необходимо заполнять тем налогоплательщикам и налоговым агентам, у которых в прошедшем периоде, были . Например, если вы выступаете в качестве налогового агента по НДС, то должны будете заполнить еще и раздел 2 декларации.

Порядок заполнения налоговой декларации по НДС

Заполнение налоговой декларации по НДС начинается с титульного листа. Оно происходит по общим правилам (раздел III Порядка заполнения декларации, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Здесь внимательнее нужно быть с . Поскольку в нем ошибиться, пожалуй, проще всего.

Данные о счетах-фактурах, зарегистрированных в книге покупок, по которым налог принимается к вычету, указываются в разделе 8 (код вида операции, номер и дата счета-фактуры, ИНН и КПП продавца, стоимость покупок по счету-фактуре, сумма НДС, принятая к вычету, и др.). А сведения о счетах-фактурах, зарегистрированных в книге продаж, должны быть отражены в разделе 9 (код вида операции, номер и дата счета-фактуры, ИНН и КПП покупателя, стоимость продаж по счету фактуре, сумма НДС по определенной ставке и др.).

На основании информации, которая содержится в разделах 8 и 9, заполняется раздел 3 декларации. А после раздела 3 можно переходить и к заполнению раздела 1.

Лучше разобраться с тем, как заполнить налоговую декларацию по НДС, поможет образец заполненной декларации по НДС за I квартал 2017 года. Он приведен на странице. Декларация составлена при условии, что организация приобрела товары 23.01.2017 на сумму 896800 руб. (включая НДС 136800 руб.) и отгрузила 26.01.2017 продукцию на сумму 1062000 руб. (с учетом НДС).

Отметим, что в 2018 году порядок заполнения декларации не изменился.

«НДС декларация 2017-2018 бланк» — при введении такого поискового запроса найдется бланк декларации по НДС , действительный в 2017-2018 годах. По сравнению с бланком 2015-2016 годов он обновлен. Рассмотрим его особенности и узнаем, где найти образец заполнения декларации по НДС и скачать актуальный бланк декларации по НДС.

Особенности налоговой декларация по НДС (бланк 2017-2018 годов)

Декларация по НДС, применяемая для отчета с 1-го квартала 2017 года, по-прежнему утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, но берется из его последней редакции от 20.12.2016.

Декларация состоит из титульного листа и 12 разделов, из которых обязательными для заполнения являются титульный лист и раздел 1. Прочие разделы заполняются при наличии соответствующих операций. При этом может возникнуть необходимость в оформлении приложений к разделам 3, 8 и 9.

Если данные для заполнения разделов у лица, обязанного подавать декларацию, отсутствуют, это не снимает с него обязанности сдать декларацию. В этом случае она будет подана только в составе обязательных разделов, причем в разделе 1 в полях, предназначенных для данных о налоге, вместо цифр будут стоять прочерки.

Подробнее об оформлении такой декларации читайте в статье .

По сравнению с декларацией 2015-2016 годов принципиальных изменений в обновленном бланке нет:

- сделан ряд редакционных правок в разделах 3, 4, 6, 8, 9;

- детализированы строки доходов в разделе 3, что привело к общему увеличению числа строк в этом разделе;

- соответственно, изменен и электронный формат бланка.

В соответствии с изменениями, внесенными в бланк, уточнен и порядок его заполнения, содержащийся в том же приказе ФНС России, которым утверждена форма декларации.

Разделы 8-12 представляют собой регистры, в которых отражаются исходные данные по НДС из учетных документов отчитывающегося лица. На основании сведений из разделов 8-12 информация вносится в основные разделы 1-7 декларации.

Разделы 8 и 9 заполняются всеми налогоплательщиками, которые ведут книги покупок и продаж. Сюда заносится полная информация из этих книг, в том числе по корректировочным и исправленным счетам-фактурам. Разделы содержат приложения для отражения данных, попавших в дополнительные листы к книгам.

Разделы 10 и 11 предназначены для посредников, в том числе не являющихся плательщиками НДС. Структура разделов 10 и 11 аналогична структуре разделов 8 и 9, но данные сюда заносятся из других регистров — обязательных для ведения посредником журналов учета счетов-фактур.

Раздел 12 заполняется неплательщиками НДС на основании тех счетов-фактур, которые в течение отчетного периода были выставлены ими с выделением суммы НДС.

Разделы 8-12 декларации в случае представления ее уточненного варианта могут быть откорректированы. В этом случае на первом листе соответствующего раздела необходимо проставить код актуальности сведений.

О правилах подготовки и подачи уточненной декларации по НДС читайте в этом .

Образец заполнения декларации по НДС 2017-2018 годов

С образцом заполнения налоговой декларации по НДС 2017-2018 годов можно ознакомиться на сайте ФНС. Причем здесь найдется не только образец заполнения, но и бланк налоговой декларации НДС.

Учитывая большой объем информации, которая должна быть включена в декларацию обычными налогоплательщиками, данные для ее отражения лучше формировать в бухгалтерской программе. Тогда они автоматически попадут и в отчетность, сформированную в этой же программе. Там же в автоматическом режиме будет произведена проверка данных декларации.

Об особенностях заполнения отдельных разделов декларации читайте в статьях:

Посредники и неплательщики НДС при небольшом объеме документов, требующих отражения в декларации, могут воспользоваться бланками, включенными в программы электронной сдачи отчетности, в том числе на сайте ФНС.

Где найти бланк декларации по НДС 2017-2018 годов

Оптимальное решение для всех, кто должен отчитываться по НДС, — использовать для ведения учета бухгалтерские программы, в которых есть не только бланк декларации, но и возможность его автоматического заполнения на основании учетных данных, проверки и отправки в ИФНС либо выгрузки в программу электронной сдачи отчетности.

О том, как можно проверить правильность внесения данных в декларацию, читайте в материале .

Если же вам все-таки понадобится скачать бланк декларации по НДС 2017-2018 годов отдельно, это можно сделать на нашем сайте.

Итоги

При необходимости вы можете скачать бланк декларации по НДС, размещенный в этой статье, однако более целесообразно при заполнении декларации использовать программные продукты, содержащие не только актуальный бланк декларации, но и встроенные системы проверки и отправки декларации в ИФНС.

Верно заполнить декларацию за 3-й квартал 2017 года вам поможет наш .

Похожие статьи