Несколько лет назад, закончив институт по специальности «финансы и кредит», я устроилась работать бухгалтером. Опыта в этой сфере было не очень много, поэтому, ошибки и неточности, периодически мною допускаемые, были достаточно серьезными.

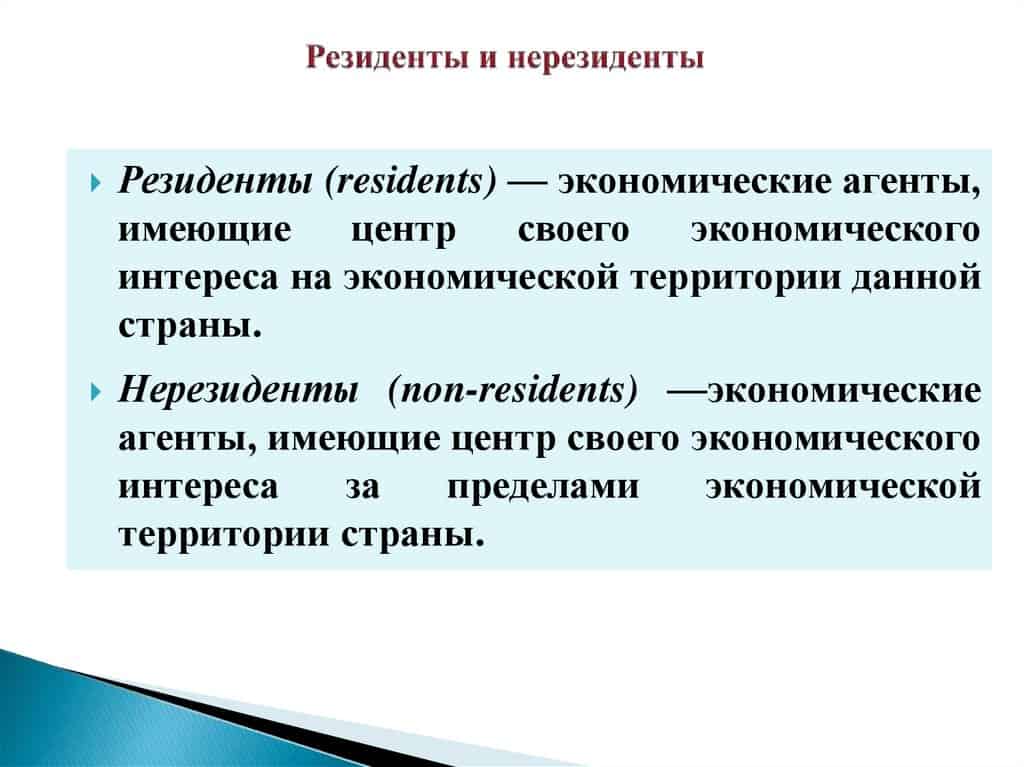

Пробелов в знаниях тоже было предостаточно и одним из существенных моментов стало незнание, кто такие резиденты и нерезиденты в налоговом законодательстве. Пришлось внимательно разбираться в этом вопросе и сегодня я расскажу вам уже из собственного опыта, как определить статус налогоплательщика, в чем заключаются отличия этих понятий и каким образом выбор одного из них, может повлиять на оформление налоговой отчетности и формирование обязательных платежей.

Вышеупомянутые термины достаточно известны многим россиянам и гражданам других стран, однако, использоваться они могут в разных сферах. Речь идет о таких направлениях:

- налоговая сфера, где статус налогового резидента или нерезидента указывает на источник получения доходов: в государстве или за пределами страны. С учетом этой характеристики в дальнейшем определяются и ставки налогообложения;

- валютная сфере, где речь идет об установлении контроля над проводимыми операциями. Резиденты, в этом случае обязаны подчиняться определенным правилам и сдавать соответствующую отчетность в рамках действующего регламента;

Следует также отметить, что терминология присутствует и в других сферах, к примеру, при разрешении вопросов о наследовании имущества. В этой связи, чтобы уметь в правильном ключе трактовать данные понятия, необходимо четко понимать, в чем заключается разница между понятиями «резидент РФ» и «нерезидент».

В чем разница между понятиями?

Какие мысли посещают человека, впервые столкнувшегося с обозначенными терминами, и далекого от юридической, налоговой или финансовой сфер? Возникает вполне закономерный вопрос что это такое и по какому принципу следует различать оба понятия.

При первом рассмотрении понятия, может сложиться впечатление, что резидент страны – это просто житель, имеющий официальный гражданский статус, а вот нерезидент – это иностранец. Конечно, доля правды в этом есть, однако, по сути, такая трактовка не вполне правильная. Прежде всего, основным критерием для оценивания термин является период нахождения гражданина внутри РФ и за пределами страны.

Если обратиться к валютной сфере, то в группу резидентов входят лица, имеющие статус:

- граждане РФ, которые постоянно проживают на территории страны;

- иностранцы и лица без гражданского статуса, которые постоянно находятся в пределах государственных границ.

Все остальные участники различных валютных операций, будут считаться нерезидентами. В налоговой сфере все происходит аналогично. Если человек проживает в стране не меньше 183 суток в течение года, то он получает статус резидента. Командировки военнослужащих или госслужащих на любой период времени за пределы государства, не являются причиной потери данного статуса. Все остальные лица входят в группе нерезиденты.

Как определить, какой статус имеет конкретное лицо?

Стоит отметить, что даже одного месяца достаточно, чтобы статус налогоплательщика поменялся. Для этого достаточно выехать за пределы государства или вернуться назад в страну. Впрочем, никаких указаний в действующем законодательстве в отношении того что придется отсылать уведомление в ИФНС о смене статусу, не существует.

Важным моментом является еще и то, что гражданство никак не влияет на определение данного статуса. В отдельных случаях, правда, предусмотрено, что даже если гражданин покидал пределы страны на длительное время, этот период в учет не принимается. Речь идет о следующих моментах:

- человек покидал РФ на срок не более полугода для прохождения лечебного курса;

- гражданин проходил обучение в течение полугода в другом государстве;

- налогоплательщик числился как откомандированный для добычи нефти и газа за пределами своей страны.

Некоторые нюансы по определению статуса, могут возникнут в том случае, когда человек желает эмигрировать из России и продает собственное имущество. Фактически такие лица уже не являются резидентами, хотя формально, продолжают ими считаться. Им необходимо будет уплатить НДФЛ и вот здесь размер платы зависит от статуса. Дело в том, что по ставке 13% платят резиденты, а вот по ставке в 30% уже нерезиденты.

Зачем нужно подтверждать статус и как это происходит?

Подтверждение официального статуса налогоплательщика не является обязательных условием, однако, предоставление необходимых документов может стать основанием для существенного снижения налогового бремени. Особенно актуальная предоставляемая возможность в том случае, когда гражданина является налогоплательщиком сразу в нескольких странах.

Порядок подтверждения достаточно простой и требует подготовки документации, подтверждающей тот факт, что в течение 183 суток в году, человек проживал на территории государства. Все документы передаются в ИФНС.

Заключение

Такие понятия, как «резидент» и «нерезидент» оказывают серьезное влияние на определение уровня налоговой ставки. Для первой группы налогоплательщиков такие показатели существенно снижены, а вот обладатели второго статуса обязаны уплачивать начисленные взносы и налоги по повышенным ставкам.

При разграничении понятий «резидент РФ» и «нерезидент РФ» часто можно слышать, что любой российский гражданин считается российским резидентом. На самом деле, подобный статус присваивается, исходя из сроков нахождения человека на российской территории.

В основном эти разграничения необходимы для налогообложения и контроля в области валютного законодательства. Для налоговых категорий предусмотрены разные ставки по налогам, для валютных – различные обязанности при открытии счетов за границей и их использовании.

Налоговые резиденты и нерезиденты

Резиденты – это граждане РФ или граждане иных государств, пребывающие на территории РФ больше 183-х суток за последние 12 месяцев.

При этом срок 183 дня не обязательно должен быть последовательным. Главное – общее количество суток в течение года должно быть не меньше 183.

Нерезиденты – российские и иные граждане, пребывающие на российской территории меньше 183 суток за последовательные 12 месяцев.

Исключения:

- Российские военные, проходящие службу за рубежом.

- Госслужащие, находящиеся в служебных командировках за рубежом.

Для служащих консульств и торгпредства статус определяется в общеустановленном порядке.

Получение статуса «налоговый резидент»

Каким образом и кто становится налоговым резидентом:

- граждане России автоматически, если не доказано иное (факт проживания в РФ меньше 183-х дней);

- иностранные граждане автоматически признаются нерезидентами, если не докажут, что проживали на территории РФ больше 183-х дней.

Один лишь вид на жительство в РФ иностранного гражданина не подтверждает его признание налоговым резидентом.

Определение данного статуса имеет важное значение. Например, для резидентов РФ налог на доходы физических лиц (НДФЛ) взимается по ставке 13 %, для нерезидентов – 30 %.

Валютный резидент / нерезидент

Все российские граждане являются валютными резидентами, а также иностранные граждане с видом на жительство и лица без гражданства, постоянно живущие в Российской Федерации.

При этом законодательством предусмотрены обязанности валютных резидентов, возникающие при открытии и ведении счетов за границей:

- сообщать налоговой об открытии, изменении реквизитов или закрытии счетов в заграничных банках (в течение месяца);

- раз в год направлять отчёты об операциях на этих счетах (не позднее 1.06 года, следующего за отчётным);

- осуществлять только те операции, которые перечислены в ст. 12 закона РФ «О валютном регулировании и валютном контроле».

До 2018 года граждане, проживающие за границей РФ более 12 месяцев признавались валютными нерезидентами.

Однако при въезде на территорию России даже на сутки, они вновь становились валютными резидентами с возобновлением необходимости выполнения всех требований законодательства, что крайне неудобно для граждан постоянно проживающих и работающих за рубежом, но периодически приезжающих в Россию навестить родных или в отпуск.

С 01.01.18 вступили в силу поправки в закон, согласно которому все российские граждане безотносительно срока пребывания за границей – валютные резиденты. Но при этом физические лица, постоянно проживающие за рубежом более 183-х суток в течение 12 месяцев освобождаются от ограничений валютного законодательства и не обязаны информировать налоговую о своих счетах в заграничных банках.

Таким образом, налоговые и валютные резиденты стали фактически приравненными понятиями.

В большинстве стран отношения между государством и налогоплательщиками строятся на основе резидентства. По этому принципу все налогоплательщики отдельного государства делятся на резидентов и нерезидентов.

Физические лица в статусе резидента

Если физлицо находится на территории России минимум 183 календарных дня в течение 12 месяцев, следующих подряд, его можно назвать резидентом РФ. Эти 183 дня необязательно должны идти последовательно. Есть исключения, когда пребывание вне страны не делает лицо нерезидентом:

- если физическое лицо отсутствовало в стране по причинам прохождения лечения, обучения или исполнения за границей обязательств по трудовому договору;

- если российский военнослужащий несет воинскую обязанность за границей или сотрудник органов власти в командировке за пределами РФ;

- если международный договор устанавливает другой порядок определения резидентства, то применяется его положение, так как его юридическая сила выше.

При отсутствии в стране в течение 183 и более дней за последний год физическое лицо считается нерезидентом. Статус резидента подтверждается сведениями из табеля учета рабочего времени, копиями страниц паспорта с отметками о пересечении границы, документы о регистрации по месту жительства, данными миграционных карт.

По закону гражданство лица не имеет значения для признания резидентом. Им можно признать лицо без гражданства или иностранного гражданина. ИП получают резидентство, если уплачивают российские налоги и зарегистрированы в органах ФНС России.

Юридические лица — резиденты

Резидентство юридического лица определяется принадлежностью к налоговой системе РФ. Юрлицо должно состоять на учете в соответствующих органах и уплачивать налоги в бюджет. Для присвоения этого статуса учитывайте место регистрации фирмы, месторасположение управляющего органа и место деятельности. Юридическим лицом — резидентом РФ считаются:

- организации, зарегистрированные в России;

- иностранные организации в соответствии с международным договором;

- международные организации, головной офис которых располагается в России, и управление осуществляется с территории РФ.

Если юрлицо ведет деятельность в России, но при этом создано и зарегистрировано за границей, оно не может быть резидентом.

Статус налогового резидента и его особенности

От того, является ли лицо резидентом страны, зависит, в какой стране оно будет платить налог на доходы и какие правила налогообложения будут для него применяться. Статьи 207, 209, 210 и 224 Налогового кодекса регулируют вопросы резидентства в России.

Резидент РФ обязан декларировать все доходы, в том числе полученные за пределами страны и уплачивать с них налоги; налоговая база рассчитывается как сумма всех доходов облагаемых налогом, за исключением сумм положенных налоговых вычетов. Сумма налога для резидента исчисляется нарастающим итогом с начала года по итогам каждого месяца. Нерезидент уплачивает налог только с тех доходов, которые получены на территории России; налоговый вычет не предоставляется. Сумма налога для нерезидента исчисляется отдельно по каждой сумме начисленного дохода (за месяц).

Налог на доходы резидентов и нерезидентов

От налогового статуса физлица зависит ставка НДФЛ, по которой облагаются получаемые доходы. По статье 224 Налогового кодекса резидент РФ уплачивает стандартный НДФЛ по ставке 13%. Для лиц нерезидентов пункт 3 статьи 224 устанавливает специальную ставку НДФЛ 30%, которая может быть снижена при определенных условиях:

- если нерезидент получил в качестве дохода дивиденды от вложений в российские организации, ставку налога можно снизить до 15%;

- для особых категорий нерезидентов налоговая ставка составляет 13%.

Смена статуса налогового резидента

В течение года физическое лицо может изменить свой статус. Каждый раз, когда выплачивается доход, уточняйте статус сотрудника, чтобы не удерживать с него лишнюю сумму налога. Для этого каждый месяц при начислении зарплаты проверяйте, сколько времени работник провел на территории России в течение предшествующих 12 месяцев. Дополнительно по итогам налогового периода (календарного года) уточните статус работника и при необходимости сделайте перерасчет НДФЛ за год.

Если лицо получает резидентство, у него возникает возможность возвратить сумму переплаты по НДФЛ, накопленную в текущем календарном году (с 1 января). Работодатель должен провести перерасчет НДФЛ по ставке 13% с начала года и зачесть излишне уплаченную сумму налога. Если до конца года зачесть всю сумму переплаты невозможно, сотрудник может подать заявление в налоговый орган, чтобы налоговая провела перерасчет и вернула излишне уплаченную сумму. Для этого необходимо предоставить справку 2-НДФЛ, декларацию и документ, подтверждающий резидентство.

При утрате сотрудником в течение года резидентства страны, с начала текущего года производится перерасчет НДФЛ по ставке 30% без предоставления налоговых вычетов. При начислении зарплаты, помимо налога необходимо удерживать сумму долга с начала года (но не более 50% от зарплаты). Если год уже закончился нужно подать в органы ФНС справку 2-НДФЛ по ставке 30% и передать долг на взыскание в налоговый орган. Во избежание этого можно договориться с работником о внесении наличных средств и за их счет погасить задолженность по налогу.

Ведете работу с налоговыми резидентами и нерезидентами? В течение месяца в сервисе Контур.Бухгалтерия можно бесплатно, легко и быстро формировать и отправлять декларации, вести учет и начислять зарплату.

Российское налоговое законодательство в отношении юридических лиц в России и их налогового статуса часто оперирует терминами «резидент» и «нерезидент». Фискальные службы вкладывают в них иной смысл, чем большинство неискушенных в тонкостях законодательства граждан РФ. Речь здесь идет прежде всего о различиях в налоговом бремени для этих двух субъектов. Для правильного расчета налогов и избежания двойного налогообложения необходимо установить резидентство. Поэтому вопрос о том, как определить, резидент или нерезидент юридическое лицо в России в 2019 году, имеет важный практический смысл.

Резидентство – что это такое

В широком смысле под резидентством юридического лица понимается его принадлежность к налоговой системе определенного государства, пребывание на учете и выплачивание налогов. Режим «налогового резидентства» юридических лиц в Налоговом кодексе РФ был введен в 2014 году с принятием 24 декабря закона № 376-ФЗ.

Согласно российскому законодательству (ст. 246.2 НК РФ), налоговые резиденты РФ – это компании:

- российские (зарегистрированные в России российскими гражданами в соответствии с российскими законами);

- иностранные, которые признаны резидентами в соответствии с международными договорами (РФ заключила более 100 подобных договоров);

- иностранные компании, которые управляются с территории России.

В мировой практике существует несколько критериев определения резидентства юридического лица:

- место регистрации компании или фирмы (независимо от того, где она осуществляет свою деятельность);

- местонахождение органа реального управления юридическим лицом (совета директоров, главного офиса, центральной бухгалтерии);

- место деятельности.

Компания-нерезидент – это юрлицо, которое:

- создано и зарегистрировано за пределами РФ согласно требованиям законодательства соответствующего иностранного государства, но чья деятельность распространяется на территорию России, в том числе через представительства и филиалы;

- имеет местонахождение за границей.

Чем в РФ отличаются налоговые статусы

Статус налогового резидентства определяет страну, в которой юридическое лицо будет платить налоги со всего своего дохода и правила налогообложения, которые отличаются у резидентов и нерезидентов.

Рассматривая, в чем отличие юридического лица-резидента от нерезидента, следует указать главное: нерезиденты в РФ платят налоги только за те доходы, которые получены от бизнес-активности в России, в то время как все, что заработано ими за пределами российского государства, налогом не налогооблагается. Резиденты РФ декларируют все свои доходы и платят в российскую казну с них налоги.

Возможно ли определить резидентство по номеру банковского счета

Юридическое лицо, которое осуществляет свою деятельность на территории РФ, обязано иметь хотя бы один лицевой счет в банке. Юридические лица-нерезиденты, так же, как и резиденты, имеют право открывать валютные и рублевые счета в банках, которые получили для этого разрешение от Центробанка РФ (ст. 13 Закона от 10.12.2003 № 173-ФЗ “О валютном регулировании и валютном контроле”).

Банковские счета различаются по их принадлежности (положение Банка России № 579-П от 27.02.2017) и содержат признак компании резидента или нерезидента. По номеру банковского счета (состоит из 20 цифр) возможно определить резидентность юрлица.

Глава «А» положения № 579-П четко определяет, что расчетные счета юридических лиц-нерезидентов начинаются с номеров:

- 40804 (рублевый счет типа «Т»);

- 40805 (рублевый счет типа «И»);

- 40806 (конверсионный счет «С»);

- 40807 (счет нерезидента);

- 40809 (инвестионный счет);

- 40812 (проектный счет);

- 40814 (конвертируемый счет «К»);

- 40815 (неконвертируемый счет «Н»);

- 40818 (валютный счет).

В этих номерах цифры после регистра 408 указывают на тип лица и счета. Все остальные номера указывают на юридических лиц-резидентов.

Таким образом, зная банковский номер организации, можно со стопроцентной точностью определить ее резидентство.

Возможно ли определить резидентство по ИНН

Идентификационный номер налогоплательщика (его чаще называют ИНН) обязателен для всех субъектов предпринимательской деятельности на территории РФ. Представляет он из себя десять цифр:

- 4 цифры – место регистрации: первые 2 – код субъекта РФ, другие 2 – код местных налоговых органов;

- 5 цифр – так называемый ОГРН или основной государственный регистрационный номер;

- 1 контрольная цифра.

По коду ИНН можно легко определить иностранную организацию или фирму – с 01.01.2015 индивидуальный номер таких организаций начинается с «9909» (Межрегиональная инспекция ФНС), далее – 5 цифр кода иностранной организации и в конце контрольная цифра.

Определить резидентство по номеру ИНН сложно и легко ошибиться. Так, иностранная по коду компания может оказаться резидентом РФ. Поэтому данные необходимо дополнительно проверять по другим источникам.

Поможет ли КПП определить налоговый статус

КПП – дополнительный код из девяти цифр, который получают юридические лица в налоговой инспекции при постановке на учет. Это касается как резидентов, так и нерезидентов РФ. Главное его назначение – показать причину, по которой данная организация оказалась на учете в определенной налоговой инспекции. Таких КПП у юридического лица может быть несколько и со временем они могут меняться: например, при смене адреса.

Первые две цифры КПП представляют регион РФ, третья и четвертая – номер налоговой инспекции. Следующие две указывают, по какой причине организация встала на учет:

- 01 – по месту нахождения центрального органа;

- 02–05, 31 и 32 – по месту нахождения подразделения организации (это может быть представительство или филиал иностранной компании);

- 06–08 – по нахождению недвижимости. Иностранные организации обозначаются числами от 51 до 99.

- Последние цифры – порядковый учетный номер (по указанной причине).

Информация о резиденстве юридического лица в КПП не содержится.

Начиная с 183 дня официального пребывания в стране, иностранный гражданин становится резидентом и выплачивает налоговую ставку 13%. Ему предоставляется право на все те налоговые вычеты, которые предусматривает 23-я глава НК РФ. С удержанной ранее суммы налогов в размере 30%, 17%, возвращаются назад. Для бухгалтера, на предприятии которого работают такие иностранные граждане, например, предоставляется работа за границей для украинцев, очень важно правильно определить, когда меняется налоговый статус работника и иностранец становится резидентом. Отсчет дней начинается не с момента заключения трудового договора с работодателем, а с момента пересечения границы российского государства. Дата этого пересечения определяется по отметкам в его паспорте и миграционной карте, а отсчет дней начинают со следующего после этого дня (ст. 6.1 НК РФ).

После приобретения статуса резидента, работник имеет право обращаться в налоговую службу с заявлением о возврате излишне удержанных 17% (п.1 ст. 231 НК РФ). Для того чтобы получить стандартный налоговый вычет, иностранный гражданин должен написать на имя налогового агента соответствующее заявление и приложить к нему документы, подтверждающие его право на льготы (п.4,1 ст. 218 НК).

В данном случае, это будет подтверждение получения статуса налогового резидента. Федеральная налоговая служба обладает полномочиями Министерства финансов по этому вопросу и может подтверждать приобретение статуса налогового резидента.

Определение и современное значение понятий "резидент", "нерезидент". Перечень субъектов, относящихся к нерезидентам.

Налоговый резидент

Разница между этими понятиями согласно налоговому и валютному законодательствам РФ. Права и обязанности резидентов и нерезидентов.

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru

РЕФЕРАТ ПО ТЕМЕ:

"ПОНЯТИЕ РЕЗИДЕНТ И НЕРЕЗИДЕНТ"

Выполнил: Дудченко Д.В.

ВОРОНЕЖ 2016

У хомо сапиенс 21-го века, кроме основного, существует множество всяческих определений. Он — и гражданин определенной страны, и сотрудник какой-либо организации, а еще — резидент или не резидент. А вот, кто это и чем эти два последних понятия отличаются друг от друга, стоит разобраться.

По определению нерезендентами считаются физическое или юридическое лица, осуществляющие свою деятельность в одном государстве, но постоянно проживающие и являющиеся гражданами другого государства.

К числу нерезидентов относятся:

· физические лица, постоянно проживающие за пределами России, в т.ч. временно находящиеся на ее территории;

· юридические лица, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами России;

· предприятия и организации, не являющиеся юридическими лицами, созданные в соответствии с законодательством иностранных государств и с местонахождением за пределами России;

· дипломатические и иные представительства, находящиеся в России;

· филиалы и представительства нерезидентов, находящиеся в России.

Соответственно, методом от противного, получаем, что резидентом называется любое физическое или юридическое лицо, постоянно проживающее в конкретной стране.

Для физических лиц-резидентов срок непрерывного пребывания в стране определяется шестью месяцами. Для них статус резидента обычно определяется по месту их организации, деятельности или нахождения.

Современное значение слова

Однако, у этого термина есть более обширное значение. Так, в дипломатии резидентом называется любое официальное представительство страны, расположенное за ее пределами.

А в экономике резидентом называют организацию или предприятие, которое не является юридическим лицом, расположенным на территории конкретной страны.

В налоговой системе резидентом именуется субъект налогообложения.

Кроме того, существует еще одно определение термина резидент. Так, в разведке этим словом именуется представитель разведывательной службы некого государства, направляющий деятельность агентурной сети в другой стране. резидент нерезидент налоговый валютный законодательство

В средние века так называли представителя дипломатической службы, который постоянно находился в данном государстве.

Происхождение этого термина ведется от латинского слова «residens», что означает «сидящий» или «остающийся на месте».

У резидентов имеются определенные обязанности. Так, они обязаны платить налоги в соответствии с налоговой политикой того конкретного государства, в котором постоянно проживают. Кроме того, в своей экономических деятельности резиденты должны придерживаться законов и норм этой страны. На них полностью распространяется законодательство страны, резидентом которой они считаются.

Права и обязанности резидентов и нерезидентов

Права и обязанности резидентов при осуществлении валютных операций:

1) без ограничений открывать в уполномоченных банках банковские счета (банковские вклады) в иностранной валюте, если иное не установлено законом;

2) производить расчеты при осуществлении валютных операций через банковские счета, за исключением некоторых валютных операций (передачи физическим лицом — резидентом валютных ценностей в дар РФ, субъекту РФ и (или) муниципальному образованию);

3) производить расчеты при осуществлении валютных операций через счета, открытые в банках за пределами территории РФ, за счет средств, зачисленных на эти счета;

4) списывать и (или) зачислять денежные средства, внутренние и внешние ценные бумаги со специального счета и на специальный счет резидента;

5) осуществлять расчеты через свои банковские счета в любой иностранной валюте с проведением в случае необходимости конверсионной операции по курсу, согласованному с уполномоченным банком, независимо от того, в какой иностранной валюте был открыт банковский счет.

Нерезиденты имеют право:

1) открывать банковские счета (банковские вклады) в иностранной валюте и валюте РФ только в уполномоченных банках; без ограничений перечислять иностранную валюту и валюту РФ со своих банковских счетов (с банковских вкладов) в банках за пределами территории РФ на свои банковские счета (в банковские вклады) в уполномоченных банках;

2) без ограничений перечислять иностранную валюту со своих банковских счетов (с банковских вкладов) в уполномоченных банках на свои счета (во вклады) в банках за пределами территории РФ;

3) списывать и (или) зачислять денежные средства, внутренние и внешние ценные бумаги со специального счета и на специальный счет нерезидента в установленном ЦБ РФ порядке.

Но, к сожалению, многие путаются в этих понятиях.

Причем речь идет не об обычных людях, которые в силу разных обстоятельств столкнулись с этим (как правило, их основная ошибка заключается в том, что резидентом РФ многие признают гражданина РФ), а о профессионалах — банковских работниках, бухгалтерах, юристах и т.п.

Так в чем же принципиальная разница между этими понятиями и какие последствия это может повлечь для каждого из них?

Всё дело в том, что понятия «резидент» и «нерезидент» согласно налоговому и валютному законодательствам РФ отличаются друг от друга. Причина: налоговое и валютное законодательства РФ — это две разные отрасли законодательства (статьи 71 и 72 Конституции РФ).

Согласно налоговому законодательству РФ гражданство физического лица и налоговое резидентство физического лица никак не связаны между собой. Гражданин РФ может быть налоговым нерезидентом РФ и наоборот — иностранный гражданин может быть налоговым резидентом РФ.

В частности, в соответствии с пунктом 2 статьи 207 Налогового кодекса РФ налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев (период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения).

Отсюда делаем вывод относительно ставки налога на доходы физических лиц: гражданин РФ, который не менее 183 дней в течение 12 месяцев подряд находится вне РФ, является налоговым нерезидентом и должен платить НДФЛ в размере 30% со всех доходов (по общему правилу) (пункт 3 статьи 224 Налогового кодекса РФ). А если иностранный гражданин находится в РФ не менее 183 дней в течение тех же 12 месяцев, тогда он является налоговым резидентом РФ и его налоговая ставка составляет 13% (пункт 1 статьи 224 Налогового кодекса РФ).

Валютное законодательство РФ вводит другие понятия «резидент» и «нерезидент».

Например, в соответствии с подпунктами «а» и «б» пункта 6 части 1 статьи 1 Федерального закона «О валютном регулировании и валютном контроле», резидентами , в частности, являются физические лица, являющиеся гражданами Российской Федерации, за исключением граждан Российской Федерации, постоянно проживающих в иностранном государстве не менее одного года, в том числе имеющих выданный уполномоченным государственным органом соответствующего иностранного государства вид на жительство, либо временно пребывающих в иностранном государстве не менее одного года на основании рабочей визы или учебной визы со сроком действия не менее одного года или на основании совокупности таких виз с общим сроком действия не менее одного года; постоянно проживающие в Российской Федерации на основании вида на жительство, предусмотренного законодательством Российской Федерации, иностранные граждане и лица без гражданства.

А нерезидентами являются физические лица, не являющиеся резидентами в соответствии с подпунктами «а» и «б» пункта 6 части 1 статьи 1 Федерального закона «О валютном регулировании и валютном контроле» (подпункт «а» пункта 7 части 1 статьи 1 Федерального закона «О валютном регулировании и валютном контроле»).

Такое отличие сказывается и на правах и обязанностях резидентов и нерезидентов при осуществлении валютных операций. Например, согласно части 1 статьи 14 Федерального закона «О валютном регулировании и валютном контроле», резиденты вправе без ограничений открывать в уполномоченных банках банковские счета (банковские вклады) в иностранной валюте, если иное не установлено указанным Федеральным законом.

То есть, согласно законодательству РФ, физическое лицо, являющееся гражданином иностранного государства, может одновременно являться налоговым резидентом РФ (проживает в РФ не менее 183 дней в течение 12 месяцев подряд) и валютным нерезидентом (иностранный гражданин, не имеющий вида на жительство в РФ).

Отсюда и разные последствия в отношении налогов и валютных операций.

Размещено на Allbest.ru

Подобные документы

Понятие и обязанности резидентов

Резиденты: понятие, сущность и особенности. Права и возможности резидентов при проведении валютного контроля. Ответственность резидентов за нарушения актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

контрольная работа, добавлен 09.02.2009

Налогообложение доходов физических лиц-нерезидентов в Республике Казахстан

Порядок налогообложения доходов юридических лиц-нерезидентов, осуществляющих деятельность без образования постоянного учреждения и через него в РК. Функции налогового агента — лица, на которое возложены обязанности по удержанию у налогоплательщика налога.

контрольная работа, добавлен 22.08.2011

Правовое регулирование валютных операций

Осуществление правового регулирования банковской деятельности Конституцией государства и законом "О Центральном банке Российской Федерации". Валютные операции резидентов и нерезидентов, связанные с движением капитала: прямые и портфельные инвестиции.

реферат, добавлен 01.12.2011

Административные процедуры в области госрегистрации недвижимого имущества

Участие нерезидентов в процедурах по государственной регистрации недвижимого имущества. Инструкция о порядке осуществления консульской легализации. Государственная регистрация предприятия как имущественного комплекса, необходимый перечень документов.

реферат, добавлен 26.11.2009

Понятие и виды валютных операций в соответствии с Федеральным Законом "О валютном регулировании и валютном контроле". Специфика валютных операций между резидентами и нерезидентами. Право нерезидентов осуществлять между собой расчеты в иностранной валюте.

контрольная работа, добавлен 02.10.2012

Юридические факты: понятие и классификация

Сущность фактов в юриспруденции, их материальная и идеальная стороны, основные признаки и принципы классификации. Проблемы определения. Сущность термина "юридический состав". Разграничительные признаки между этими понятиями согласно правовым нормам.

курсовая работа, добавлен 19.11.2014

Правовые аспекты валютного регулирования в Российской Федерации

Функции и задачи валютного регулирования в Российской Федерации. Валютная выручка резидентов как объект продажи. Характеристика внешнеторговых отношений. Государственный контроль за соблюдением резидентами и нерезидентами норм валютного законодательства.

курсовая работа, добавлен 21.05.2014

Валютный контроль в России

Органы и агенты валютного контроля, их права и обязанности. Правовое регулирование деятельности резидентов и нерезидентов, осуществляющих в Российской Федерации валютные операции. Официальная денежная единица (валюта) РФ. Регулирование денежной массы.

контрольная работа, добавлен 08.05.2009

Правововое обеспечение социальной работы

Права граждан России на социальную защиту, согласно Конституции Российской Федерации. Выявление субъектов, на которых распространяется закон. Выявление прав и обязанностей субъектов. Обязанности субъектов закона. Выявление источников финансирования.

контрольная работа, добавлен 04.01.2009

Использование наличных денег при проведении валютных операций

Национальным банком Республики Беларусь принят нормативный правовой акт, устанавливающий случаи использования в расчетах по валютным операциям наличных денег. Сделки между резидентами и нерезидентами, между нерезидентами. Субъект валютных операций.

реферат, добавлен 19.12.2008

Работа за рубежом легально для иностранных граждан на территории Российской Федерации связана с уплатой налогов и определением налогового статуса физического лица, прибывающего работать в страну. Согласно п.2 статьи 207 Налогового кодекса РФ:

- если вы находитесь на российской территории менее 183 дней, вы имеете статус налогового нерезидента;

- если срок вашего пребывания больше 183 дней, вы становитесь налоговым резидентом.

Период пребывания на территории РФ не нарушается, если вы покидаете пределы страны на короткий срок (не более 6 месяцев) для проведения лечения или обучения.

Доходы всех иностранных граждан, являющихся нерезидентами, согласно п.3 статьи 224 Налогового кодекса облагаются налогом в размере 30%. Эта налоговая ставка устанавливается в отношении любого вида доходов, полученных лицами, не являющимися резидентами, кроме доходов от долевого участия в работе российских организаций, к которым применяется ставка 15%.

Нерезиденты также не имеют права на стандартные налоговые вычеты, предусмотренные главой 23 Налогового кодекса РФ.

Начиная с 183 дня официального пребывания в стране, иностранный гражданин становится резидентом и выплачивает налоговую ставку 13%. Ему предоставляется право на все те налоговые вычеты, которые предусматривает 23-я глава НК РФ. С удержанной ранее суммы налогов в размере 30%, 17%, возвращаются назад.

Кто признается резидентом РФ? Кто признается нерезидентом РФ?

Для бухгалтера, на предприятии которого работают такие иностранные граждане, например, предоставляется работа за границей для украинцев, очень важно правильно определить, когда меняется налоговый статус работника и иностранец становится резидентом. Отсчет дней начинается не с момента заключения трудового договора с работодателем, а с момента пересечения границы российского государства. Дата этого пересечения определяется по отметкам в его паспорте и миграционной карте, а отсчет дней начинают со следующего после этого дня (ст. 6.1 НК РФ).

После приобретения статуса резидента, работник имеет право обращаться в налоговую службу с заявлением о возврате излишне удержанных 17% (п.1 ст. 231 НК РФ). Для того чтобы получить стандартный налоговый вычет, иностранный гражданин должен написать на имя налогового агента соответствующее заявление и приложить к нему документы, подтверждающие его право на льготы (п.4,1 ст. 218 НК). В данном случае, это будет подтверждение получения статуса налогового резидента. Федеральная налоговая служба обладает полномочиями Министерства финансов по этому вопросу и может подтверждать приобретение статуса налогового резидента.

Если вы не напишете заявление, то не получите стандартные налоговые выплаты, и налог будет удержан в размере 30%. Если вы планируете устроиться за рубежом в России надолго, то каждый год писать заявление не обязательно. Главное, своевременно сообщать налоговому инспектору об изменении обстоятельств, которые влияют на размер налоговых платежей.

Для того чтобы получить подтверждение статуса резидента РФ, необходимо:

- Написать заявление в произвольном виде с обязательным указанием в нем:

- фамилии, имя, отчество и вашего адреса;

- календарного года, за который требуется подтверждение статуса;

- названия иностранного государства, для которого требуется это подтверждение;

- списка прилагаемых документов и номера контактного телефона.

- Сделать копии всех страниц паспорта: внутреннего для россиян и заграничного для иностранцев.

- Составить в произвольной форме таблицу, показывающую время, которое вы находитесь на территории Российской Федерации.

- Предоставить копию документа о вашей регистрации по месту жительства в РФ (для иностранных граждан).

Если вы приезжаете в Россию из страны, которая заключила с ней договор о безвизовом режиме, то нужно будет предоставить дополнительный документы для подтверждения того, что вы действительно находитесь на территории Российской Федерации не меньше, чем 183 дня в текущем календарном году. Такими документами могут стать: справка с места работы, подтверждающая ваше трудоустройство за рубежом своей страны, выписка из табельного учета, копии билетов, по которым вы приехали в Россию.

Это может быть вам интересно:

Понятия резидента и нерезидента в понятиях закона о валютном регулировании (Федеральный закон от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле»)

К резидентам относятся:

· граждане РФ, кроме постоянно проживающих за рубежом;

· иностранцы, постоянно проживающие в РФ (с видом на жительство);

· юридические лица РФ;

· зарубежные представительства юридических лиц РФ;

· официальные представительства РФ за рубежом;

· Российская Федерация, ее субъекты и муниципальные образования

К нерезидентам относятся:

· физические лица, не являющиеся резидентами;

· зарубежные юридические лица;

· зарубежные организации, не являющиеся юридическими лицами;

· официальные представительства иностранных государств в РФ;

· межгосударственные организации и их представительства в РФ;

· филиалы и представительства зарубежных юридических лиц и организаций в РФ;

· все иные лица, не являющиеся резидентами

Режим валютного паритета

Режимы валютного паритета, это соотношение между 2 валютами, которое устанавливается законом страны.

Валютный паритет служит основой формирования режима валютного курса страны.

Валютный паритет - это законодательно устанавливаемое соотношение между двумя валютами, являющееся основой валютного курса. В современных условиях валютный паритет устанавливается на основе специальных прав заимствования СДР.

Кто является налоговым резидентом РФ?

СДР - это международная расчетная коллективная валюта, используемая странами - членами МВФ.

Но на мировом рынке товары продаются и покупаются за разные деньги, поэтому между валютами должно существовать определенное соотношение. Это соотношение выражается формулой Кесселя:

Например, 1 доллар = 1,5 евро, или 1 евро = 0,75 доллара, что означает возможность купить одинаковое количество полезной продукции как на 1 доллар, так и на 1,5 евро.

Оба паритета используются при установлении официальных курсов валют.

Не нашли то, что искали? Воспользуйтесь поиском.

Похожие статьи