Новый единый расчет по страховым взносам 2019 года, пример заполнения которого приводим в статье, состоит из титульника и трех разделов, которые, в свою очередь, содержат 11 приложений. Подробно об этом мы писали в статье . Теперь рассмотрим пошаговое заполнение формы РСВ-1 на примере.

Штрафы за РСВ-1 в 2019 году

Если не предоставить расчет страховых взносов в 2019 году, пример заполнения которого мы рассмотрим далее в статье, или нарушить срок сдачи, последует административная ответственность и штрафные санкции.

Если нарушены сроки сдачи формы РСВ-1 (за 4 квартал — до 30.01.2019), начислят штраф в размере 1000 рублей или 5 % от исчисленных страховых взносов в расчетном периоде за каждый полный или неполный месяц просрочки.

В 2019 году единый отчет за 4 квартал нужно сдать не позднее 30 января! Переносов не предусмотрено.

Если обнаружатся ошибки или расхождения в бланке, считается, что отчет не предоставлен. Исправления нужно внести в течение 5 рабочих дней с момента получения уведомления ИФНС. После внесения изменений датой отчета признается день, когда первый раз отправлен единый расчет по страховым взносам 2019, форма РСВ-1 (абз. 2 и 3 п. 7 ст. 431 НК РФ).

Единый расчет по страховым взносам 2019, бланк

Условия для заполнения единой отчетности

Произведем расчет страховых взносов в 2019 году, пример: ГБОУ ДОД СДЮСШОР «АЛЛЮР» применяет ОСНО; для исчисления установлены общие ставки налогообложения. Среднесписочная численность — 22 работника.

Обобщенная информация о первых 9 месяцах 2019 г.

Начисления заработной платы составили 759 300,00 рублей:

- ПФ РФ: 759 300,00 × 22 % = 167 046,00 руб.

- ОМС: 759 300,00 × 5,1 % = 38 724,30 руб.

- ФСС: 759 300,00 × 2,9 % = 22 019,70 руб.

За отчетные 3 месяца 2019 года начисления заработной платы составили:

- октябрь — 253 000,00 руб.;

- ноябрь — 253 000,00 руб.;

- декабрь — 253 000 руб.

Рассчитываем страховые помесячно.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 руб.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 руб.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 руб.

- ПФ РФ: 253 000,00 × 22 % = 55 660,00 рублей.

- ОМС: 253 000,00 × 5,1 % = 12 903,00 рублей.

- ВНиМ: 253 000,00 × 2,9 % = 7337,00 рублей.

Превышения базы по страховым начислениям в пользу работников за 2019 г. не было.

Итоговые данные для внесения в отчетную форму:

- Начисленная зарплата 4 квартала — 759 000,00 рублей, отчислений: в Пенсионный — 166 980,00 руб., ОМС — 38 709,00 руб., ФСС — 22 011,00 руб.

- За весь 2019 год: начисления — 1 518 300,00 рублей, ПФР — 334 026,00 руб., ОМС — 77 433,30 руб., ФСС — 44 030,70 руб.

Пример заполнения РСВ-1

Подробный порядок заполнения расчета по страховым взносам 2019 года изложен в приказе ФНС № ММВ-7-11/551. С учетом положений приказа приведем пример заполнения формы РСВ-1 за 4 квартал 2019.

Шаг 1. Титульный лист

На титульном листе единого расчета указываем информацию об организации: ИНН и КПП (отражаются на всех страницах отчета), наименование, код экономической деятельности, Ф.И.О. руководителя, номер телефона. В поле «Номер корректировки» ставим «0», если единый отчет предоставляем в первый раз за отчетный период, либо устанавливаем поочередный номер корректировки. Указываем код ИФНС и код местонахождения.

Количество страниц оставляем незаполненным, вернемся к нему после заполнения разделов.

Шаг 2. Переходим в третий раздел

Здесь необходимо заполнить персонифицированные сведения обо всех застрахованных лицах в организации, по каждому сотруднику отдельно.

Приведем пример заполнения сведений в едином отчете по данным руководителя.

Отражаем номер корректировки — 0, период и дату заполнения.

Указываем персональные данные в части 3.1: ИНН работника, СНИЛС, дату рождения, пол и гражданство. Для граждан России устанавливаем значение «643» (строка 120), код страны установлен Постановлением Госстандарта от 14.12.2001 № 529-ст. Код вида документа (стр. 140) выбираем в соответствии с приложением № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@. Код паспорта гражданина РФ — «21», указываем серию и номер паспорта (либо сведения иного документа).

Указываем признак застрахованного лица: 1 — застрахован, 2 — нет. В нашем примере «1».

Шаг 3. Окончание третьего раздела

Заполняем часть 2.1 третьего раздела единого страхового расчета: поле «месяц» устанавливаем «10» — октябрь, «11» — ноябрь и «12» — декабрь. Прописываем код категории застрахованного лица. В соответствии с Приложением № 8 Приказа ФНС от 10.10.2016 № ММВ-7-11/551@, «наемный работник» — значение «НР».

Шаг 4. Заполняем сумму выплат и иных вознаграждений

Зарплата директора составила 60 000,00 рублей в месяц. Итого за 4-й квартал — 180 000,00 рублей. Пенсионные страховые отчисления (60 000,00 × 22 %) составили 13 200,00 рублей за каждый месяц. Указываем эти суммы в соответствующих строках единого расчета по страховым взносам.

Окончание 3 раздела

Если у одного из работников превышена сумма предельной базы для начисления страховых взносов, заполняем часть 3.2.2, руководствуясь предельными значениями, закрепленными в Постановлении Правительства РФ от 15.11.2017 № 1378. Для ОПС в 2019 г. — 1 021 000,00 рублей на одного работника.

Третий раздел единого страхового расчета (первый лист и окончание) заполняется на каждого работника отдельно! Общий размер начислений и страховых взносов по каждому работнику должен соответствовать суммам 1-го и 2-го разделов. Если имеются расхождения, налоговики не примут отчет! Также отчет считается не сданным, если обнаружены ошибки в персональных данных работников.

Шаг 5. Переходим в подраздел 1.1 приложения № 1 раздела 1 единого расчета

В подразделе 1.1 в первую очередь указываем код тарифа плательщика: «01» — для ОСНО, «02» — для УСН, «03» — для ЕВНД.

Затем указываем суммарные значения раздела 3.

Вначале отражаем численность человек:

- общую;

- число тех, кому осуществлялись начисления, включаемые в базу для расчета;

- у кого сформировалось превышение предельной величины базы.

Затем размеры начислений и страховых взносов по тому же принципу, что и численность.

В полях 010 (численность физлиц) и 020 (численность физлиц, кому осуществлялись выплаты, с которых начислены страховые взносы) устанавливаем значение 22 (человека). Поле 021 не заполняем, в нем указывается численность физлиц, у кого произошло превышение лимита базы для начисления.

Поле 030 — общая сумма начислений, 040 — сумма необлагаемых выплат, 050 — база для исчисления страховых взносов, определяется разницей полей 030 и 040.

Необлагаемые выплаты (стр. 040) устанавливаются ст. 422 НК РФ и включают в себя:

- государственные пособия федерального, регионального и местного уровней;

- компенсации и возмещения, установленные государством, в пределах нормативов;

- единовременные денежные выплаты в виде материальной помощи (при смерти близкого родственника, при стихийных бедствиях и ЧС);

- материальную помощь при рождении ребенка в пределах до 50 000,00 рублей; суммы сверх указанного лимита облагаются налогами;

- материальную помощь в размере 4000 рублей; сумма, превышающая лимит, облагается в установленном порядке;

- размеры страховых отчислений, в том числе на дополнительное страхование;

- прочие выплаты.

Поле 051 — сумма начислений, превышающая предельную величину базы.

Поля 060, 061 и 062 — начисленные взносы ОПС. 060 — общие (итоговые и являются суммой строк 061 и 062), 061 — без превышения лимита, 062 — с превышением лимита.

Шаг 6. Подраздел 1.2 приложения № 1 раздела 1

Заполняем данные для ОМС аналогичным образом, как и подраздел 1.1:

- 010 и 020 — численность;

- 030 — общая сумма начислений;

- 040 — необлагаемые выплаты (ст. 422 НК РФ);

- 050 — разница между 030 и 040;

- 060 — сумма исчисленных страховых взносов на ОМС.

Помните, что действующим законодательством не установлено пределов (лимитов) превышения, при которых применяются особые условия.

Шаг 7. Заполняем приложение № 2 раздела 1. Указываем данные для расчета отчислений ВНиМ

Разберем построчно, что включает в себя единый расчет по страховым взносам в приложении 2 раздела 1. Строка 001 (признак выплат): определяем в соответствии с п. 2 Постановления Правительства РФ от 21.04.2011 № 294 и Письмом ФНС от 14.02.2017 № БС-4-11/2748@. «01» указывается, если организация находится в регионе — участнике пилотного проекта ФСС, «02» — для всех остальных:

- 010 — указываем общее количество застрахованных лиц;

- 020 — общая сумма начислений, произведенных за расчетный период;

- 030 — необлагаемые выплаты (ст. 422 НК РФ);

- 040 — сумма начислений, превышающих установленный лимит. В 2019 году он равен 815 000,00 рублей (Постановление Правительства РФ от 15.11.2017 № 1378);

- 050 — база для расчета отчислений;

- 051-054 — суммы начислений (по специальным условиям), если таковые имеются.

Шаг 8. Заканчиваем заполнять приложение № 2 раздела 1 единого расчета

Поля предназначены для сумм:

- 060 — исчисленных страховых взносов;

- 070 — произведенных расходов на выплату страхового обеспечения (больничные, пособия);

- 080 — расходов, возмещенных Фондом социального страхования;

- 090 — подлежащих к уплате, они равны разнице исчисленных страховых взносов и фактически произведенных расходов (060 - (070 - 080)).

Указываем «1» — при уплате платежей в бюджет; «2» — при превышении произведенных расходов над рассчитанными страховыми взносами.

Если в организации за отчетный период производились выплаты по больничным листам или пособиям (суммы, исключаемые из расчетной базы), следует заполнить приложение № 3 раздела 1. В нашем случае данные отсутствуют.

Шаг 9. Заполняем раздел 1 (сводные данные) единой страховой отчетности

Указываем суммы, подлежащие уплате по каждому виду страхового обеспечения в отдельности.

Заполняем ОКТМО. Для каждого вида страхового обеспечения указываем КБК, сумму за расчетный период (квартал) и за каждый месяц.

Шаг 10. Указываем код бюджетной классификации

КБК в едином отчете по взносам отражаем в соответствии с Приказом Минфина от 01.07.2013 № 65н и Письмом ФНС от 30.12.2016 № ПА-4-1/25563.

Шаг 11. Указываем количество страниц заполненных листов единого отчета и проставляем в титульном листе

Единый расчет подготовлен, теперь подписываем у руководителя и отправляем в ИФНС.

Единый расчет по страховым взносам 2018–2019 - бланк такого документа вы можете скачать на нашем сайте. Какой бланк расчета применять в 2018-2019 годах? Как правильно его заполнить и на что обратить особое внимание? Нужно ли сдавать нулевую отчетность по страхвзносам? Мы подготовили ответы на самые актуальные вопросы читателей, а также привели наглядный образец заполнения единого расчета по страховым взносам.

Новая отчетность — единый расчет по страховым взносам

С 2017 года страхователи сдают в ИФНС новую отчетность — единый расчет по страховым взносам по форме, утвержденной приказом ФНС от 10.10.2016 № ММВ-7-11/551@. Наименование документа — расчет по страховым взносам — аббревиатуры не имеет, хотя бухгалтеры уже сократили его до РСВ или ЕРСВ (единый расчет по страховым взносам). Номер формы единого расчета по страховым взносам 2018-2019 — КНД 1151111.

Расчет сдается 4 раза в год: по итогам 1 квартала, полугодия, 9 месяцев и года. Исключение — крестьянские/фермерские хозяйства (КФХ), они подают расчет только по итогам года.

Крайний срок сдачи расчета — 30 число месяца, следующего за отчетным периодом. При совпадении с выходным днем этот срок сдвигается вперед на ближайший будний день.

Расчет страхователи сдают в ИФНС по месту прописки ИП (письмо ФНС России от 01.03.2017 № БС-4-11/3748@) или местонахождению юрлица.

О том, куда должны сдавать расчет подразделения, читайте в статье «ФНС разъяснила, как сдавать расчет по взносам в отношении ОП» .

О лишении подразделения полномочий на выплату зарплаты нужно уведомить налоговый орган. Подробнее об этом — в материале «О переходе на централизованную уплату взносов нужно уведомлять ИФНС» .

Задавайте вопросы на нашем форуме! Например, по можно уточнить, какие моменты в заполнении ЕРСВ чаще всего приводят к необходимости сдавать уточненный отчет или писать пояснительные письма .

Форма единого расчета по страховым взносам в ФНС

Единый расчет по страховым взносам 2018-2019 состоит из титульного листа и трех разделов. Всего в расчете 24 листа. Заполнять их все необязательно.

|

Номер раздела/ приложения |

Наименование раздела |

Обязательность заполнения для всех страхователей |

Примечания |

|

Титульный лист |

Страхователь указывает ИНН, КПП, номер корректировки, период, за который сдается отчет, ОКВЭД2, данные о налоговом органе, принимающем отчет, итоговое количество листов в расчете |

||

|

Сведения о физлице, не являющемся ИП |

Заполняют страхователи, не зарегистрированные в качестве предпринимателей и не указавшие свой ИНН |

||

|

Сводные данные об обязательствах плательщика страховых взносов |

Здесь указывается ОКТМО, КБК взноса, сумма взноса за расчетный период и взносы за последние 3 месяца расчетного периода — и так по каждому типу взносов |

||

|

Приложение 1 |

Расчет сумм страховых взносов на обязательное пенсионное и медицинское страхование |

Состоит из подразделов: 1.1, 1.2 — обязательны для всех страхователей; 1.3, 1.3.1, 1.3.2, 1.4 — заполняются при наличии соответствующих выплат |

|

|

Приложение 2 |

Расчет сумм страховых взносов на обязательное соцстрахование на случай временной нетрудоспособности и в связи с материнством (ВНиМ) |

Страхователь указывает, выплачиваются ли больничные или пособия напрямую работнику или действует зачетная система. Заполняется число застрахованных лиц всего и за каждый из 3 последних месяцев, приводится страховая база. Также указываются суммы возмещения расходов страхователю и суммы взносов к уплате в бюджет |

|

|

Приложение 3 |

Расходы по обязательному соцстрахованию на случай ВНиМ и расходы, осуществляемые в соответствии с законами РФ |

Здесь приводятся выплаты сотрудникам нарастающим итогом по виду страхового случая и общая сумма выплат. Справочно фиксируются начисленные, но не выплаченные пособия |

|

|

Приложение 4 |

Выплаты, произведенные за счет средств федерального бюджета |

Указываются выплаты чернобыльцам, а также пострадавшим на производственном объединении «Маяк», Семипалатинском полигоне и в иных радиоактивных зонах |

|

|

Приложение 5 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 3 п. 1 ст. 427 НК РФ |

Заполняют ИТ-компании |

|

|

Приложение 6 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками, указанными в подп. 5 п. 1 ст. 427 НК РФ |

Заполняют упрощенцы, занятые производством, строительством или оказывающие некоторые услуги (прокат фильмов, организация музеев, библиотек, заповедников и т. д.) |

|

|

Приложение 7 |

Расчет соответствия условиям применения пониженного тарифа страховых взносов плательщиками из подп. 7 п. 1 ст. 427 НК РФ |

Заполняют НКО на УСН, занятые в социальной, научной, образовательной сфере, сфере здравоохранения и массового спорта |

|

|

Приложение 8 |

Сведения, необходимые для применения пониженного тарифа страховых взносов плательщиками из подп. 9 п. 1 ст. 427 НК РФ |

Заполняют коммерсанты на патенте (за исключением занятых в розничной торговле, общепите, сдаче в аренду недвижимости) |

|

|

Приложение 9 |

Сведения, необходимые для применения тарифа страховых взносов, установленного в абз. 2 подп. 2 п. 2 ст. 425 и абз. 2 подп. 2 ст. 426 НК РФ |

Заполняют в отношении выплат в пользу иностранцев и лиц, временно пребывающих в РФ без гражданства |

|

|

Приложение 10 |

Сведения, необходимые для применения положений подп. 1 п. 3 ст. 422 НК РФ |

Заполняют в отношении вознаграждений в пользу студентов вузов (очная форма обучения) за деятельность в студотрядах (включенных в реестр объединений с господдержкой) по договору подряда или трудовому договору |

|

|

Сводные данные об обязательствах плательщиков страховых взносов — глав КФХ |

Заполняют в отношении страховых взносов, начисленных за главу и членов КФХ |

||

|

Приложение 1 |

Расчет сумм страховых взносов, подлежащих уплате за главу и членов КФХ |

||

|

Персонифицированные сведения о застрахованных лицах |

Включает в себя подразделы: 3.2.1 — заполняют все страхователи; 3.2.2 — заполняют в соответствии с положениями ст. 428 НК РФ касательно выплат, облагаемых взносами по доптарифам |

Расчет очень подробный и включает в себя сведения, которые раньше страхователи представляли в фонды в 4 разных отчетах: РСВ-1, РСВ-2, РВ-3, 4-ФСС.

Главное отличие ЕРСВ — в расчете указываются только начисленные суммы взносов и страховых выплат. Уплаченные суммы и номера платежных поручений теперь в отчетности не приводят. Также в расчете не отражаются остатки задолженности компании по страховым взносам на начало и конец отчетного периода.

Рассмотрим на примере, как заполнять единый РСВ.

Пример

ИП Соцкая А. А. на ОСН занимается производством хлеба. В штате 3 сотрудника:

Смирнова Елена Михайловна — оклад 30 000 руб.

Соцкая Анна Вячеславовна — оклад 40 000 руб.

Федоренко Инна Георгиевна — в отпуске по уходу за ребенком до полутора лет, сумма пособия — 11 500 руб. в месяц. Применяется зачетная система выплат из ФСС.

Сотрудники, занятые по договору подряда, отсутствуют.

Бухгалтер заполнил титульный лист расчета, раздел 1, приложение 1, подразделы 1.1 и 1.2, приложение 2, приложение 3 (так как есть соцвыплаты в пользу работника). В разделе 3 данные внесены в подразделы 3.1 и 3.2.1. Итого получилось 14 заполненных листов.

Образец заполнения единого расчета по страховым взносам, составленный по этим данным, см. ниже.

О заполнении расчета по взносам участниками пилотного проекта ФСС читайте .

Нулевая отчетность по взносам

Подача расчета по страховым взносам является обязанностью страхователей, осуществляющих выплату доходов физлицам (п. 7 ст. 431 НК РФ), освобождение от которой законодательством не предусматривается (письмо ФНС России от 03.04.2017 № БС-4-11/6174).

В связи с этим за периоды отсутствия деятельности и неначисления работникам зарплаты расчеты по страховым взносам подавать все равно придется. Оформлены они будут по правилам нулевой отчетности:

- в объеме обязательных к заполнению листов;

- с отражением данных о страхователе и необходимых кодах (период отчета, ИФНС, ОКТМО, КБК);

- с проставлением цифры 0 или прочерка в полях, предназначенных для данных о начисляемых взносах.

Подробнее о правилах оформления нулевого расчета по взносам читайте в этом материале .

Важно! В случае непредставления ЕРСВ (как нулевого так и заполненного) в течение 10 дней после установл енного срока, налоговики заблокируют расчетные счета компании. Подробнее об этом мы рассказывали .

Сдача нулевой отчетности по страховым взносам послужит для ИФНС источником информации о том, что:

- в связи с неначислением выплат физлицам у страхователя отсутствуют основания для начисления взносов;

- он не относится к числу страхователей, начислявших выплаты и взносы, но не подавших расчет вовремя.

Подробнее о целях подачи нулевого отчета читайте в статье «Зачем налоговикам нулевой расчет по взносам?» .

Итоги

Единый расчет по страховым взносам 2018-2019 годов только кажется объемным. На самом деле он похож на предыдущие формы отчетности, которые раньше бухгалтеры представляли в ПФР и ФСС. Однако новый РСВ имеет свои нюансы заполнения и требует внимательного отношения к достоверности данных, попадающих в него. Если опоздаете с подачей, минимальный штраф составит 1 000 руб.

О том, как уточнить ЕРСВ, читайте .

Согласно положениям отдельных статей действующего законодательства для предпринимателей и юридических компаний установлены обязательные страховые выплаты в ряд федеральных фондов: пенсионный, социальный и медицинского страхования. Попробуем разобраться, как рассчитать сумму страховых взносов в ФСС для предприятия, выделим ряд нюансов и рассмотрим практический пример выполнения отдельных расчетов по больничному листу.

Фонд социального страхования выполняет контролирующие и регулирующие функции в сфере предоставления компенсаций и различных пособий социального плана. Чтобы получить возмещение, предприятие должно правильно оформить всю необходимую документацию и выполнить обязательные расчеты.

Начисления в ФСС используются сразу в двух направлениях:

- Обеспечивают выплату пособий по временной нетрудоспособности;

- Возмещают ущерб, полученный в результате производственной травмы.

Данные направления определяют процентные показатели для начисления взносов. Во-первых, предприятие обязательно уплачивает обязательный страховой взнос в размере 2,9% от начисленной заработной платы сотрудника. В 2017 году был установлен предельный уровень зарплаты в сумме 755 000 руб. Если работник получал доход свыше этого показателя, то на него взносы уже не начисляются.

Во-вторых, компания обязана начислять взносы на страхование от производственных несчастных случаев. Для каждого предприятия величина процентного показателя для исчисления взноса устанавливается индивидуально, может варьироваться от 0,2% до 8,5% и зависит от того, к какому классу риска на производстве копания относится. Предельной базы в данном случае не предусмотрено.

Все исчисления проводит бухгалтер предприятия и вносит полученные данные в специальный расчет по форме 4-ФСС. Данный документ предоставляется в отделение ФСС ежеквартально, в следующем месяце до 20-го числа. Для электронного способа сдачи установлена крайняя дата сдачи расчета – 25-е число.

Получите 267 видеоуроков по 1С бесплатно:

Оформление выплаты в Фонде социального страхования

Фонд социального страхования осуществляет контроль за начислениями социальных пособий различного вида. ФСС принимает на себя все расходы, связанные с оплатой больничного листа по временной нетрудоспособности, а именно по причине болезни, в результате получения травмы или в связи с беременностью и родами.

В обязанности Фонда входит тщательная проверка достоверности больничного листа, осуществление контроля за правильностью его заполнения и дальнейшая выплата допущенных предприятием расходов.

Чтобы получить выплату из бюджета, компенсирующую расходы, допущенные компанией в связи с оплатой больничного листа, бухгалтеру предприятия необходимо оформить и предоставить в отделение ФСС ряд обязательных документов:

- Заявление от лица предприятия на возмещение пособия, оформленное в письменном виде;

- Копия документов, удостоверяющих право предприятия на получение возмещения: справки из медучреждений, больничные листы;

- Справка-расчет, где рассчитан размер выплаты.

До текущего года необходимо было также предоставлять расчет 4-ФСС с указанием суммы выплаты. Сейчас все сведения ФСС получает от налоговой инспекции, а краткие данные, необходимые для выплаты указываются в справке-расчете.

Порядок расчета выплат по больничному листу

Пособие по временной нетрудоспособности исчисляется исходя из нескольких показателей. Первые три дня болезни работнику обязан оплатить работодатель, и они не участвуют в составлении расчета для ФСС. Все последующие дни оплачиваются Фондом. Исключением является больничный, который был выдан в случае ухода работником за членом своей семьи.

Расчет пособия проводится исходя из суммы среднего заработка за последние два года. Если речь идет о начислении пособия в 2017 году, то соответственно, необходимо взять сумму заработка за 2015-2016 годы. Если в указанном периоде не было начислений, то пособие рассчитывается исходя из МРОТ, до 01.07.2017г. он составляет 7 500 руб., а после этой даты приравнен к 7 800 руб.

Приведем конкретный пример расчета больничного листа:

Петров В.Н. пробыл на больничном с 10.03.2017 по 20.03.2017г. – 10 дней. Общий стаж работника 10 лет, поэтому пособие компенсируется в размере 100%. В 2015 году фонд заработной платы составил 144 000 руб., а в 2016 – 168 000 руб.

Расчет больничного для ФСС:

Исходя из этих данных, выполняется расчет:

- (144 000 + 168 000)/ 730 дней*100%*10 дней = 4 273,97 руб. – это сумма выплаты по больничному в пользу работника.

- согласно закону, три дня оплачивает работодатель, поэтому в ФСС возмещается следующая сумма: 4 273,97/10*7=2 991,78 руб.

- таким образом, Петров получил по больничному листу 4 273,97 руб., а предприятие возместит в ФСС только 2 991,78 руб.

Расчет страховых взносов в ФСС

Допустим, компания в первом квартале текущего года начислила работникам следующую заработную плату:

- Январь – 105 000 руб.;

- Февраль – 118 000 руб.;

- Марта — 131 000 руб.

Для исчисления взносов по временной нетрудоспособности по ставке 2,9%, необходимо каждую сумму умножить на данный показатель, а затем, полученные результаты сложить.

(105 000*2,9%) + (118 000 * 2,9%) + 131 000*2,9% = 10 266 руб. – сумма страховых взносов по временной нетрудоспособности, подлежащая уплате в ФСС.

Исходя из этих же показателей, следует рассчитать и оплатить взносы от несчастных случаев. К примеру, у предприятия коэффициент равен 0,9%. Исходя из этого, расчет будет иметь следующий вид:

(105 000*0,9%) + (118 000 * 0,9%) + (131 000*0,9%) = 3 186 руб. – сумма страховых взносов от несчастных случаев, подлежащая уплате в ФСС.

Иными словами, компания должна будет за первый квартал перечислить в доход Фонда суммы: 10 266 руб. и 3 186 руб.

2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

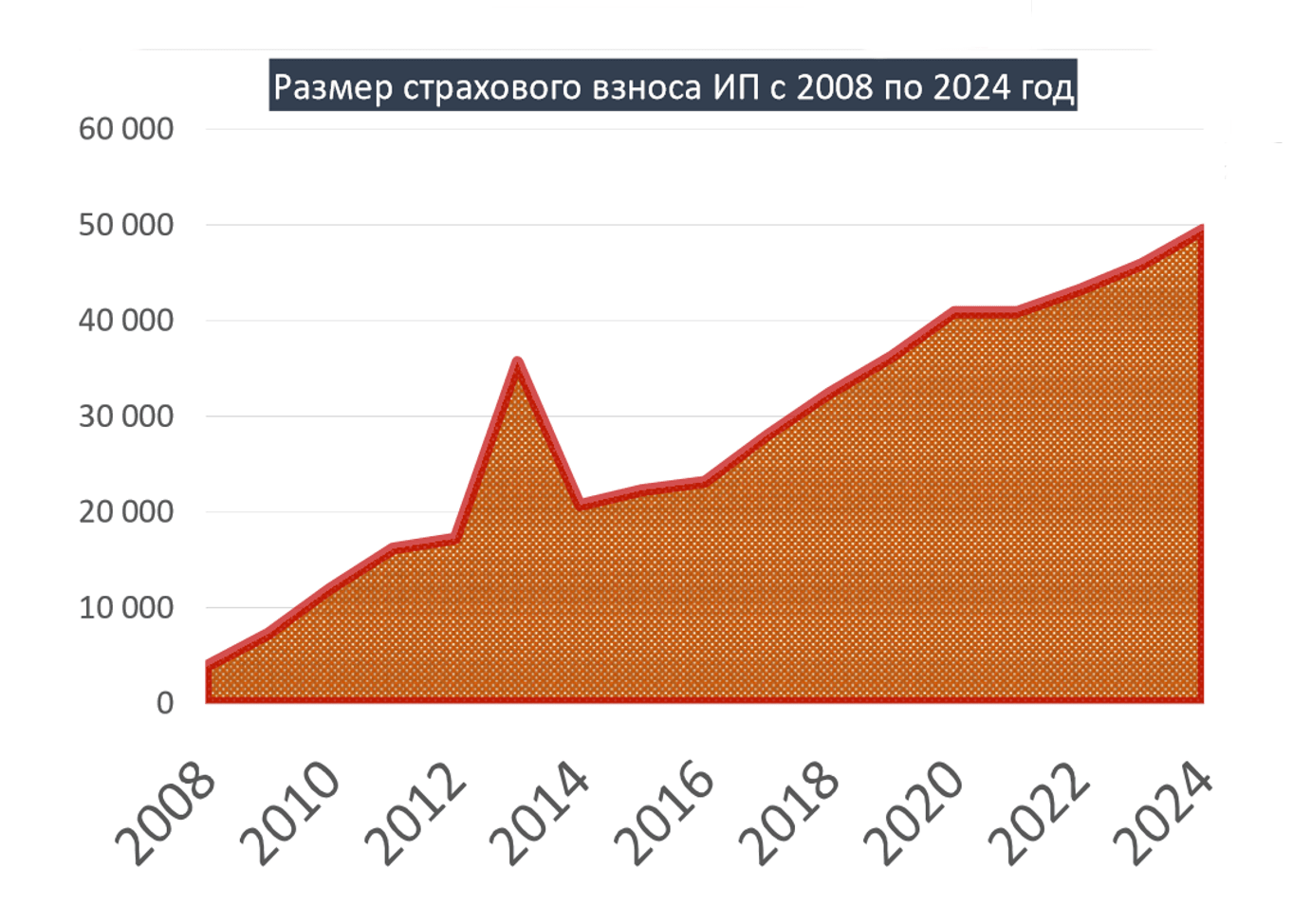

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

О расчете по страховым взносам за 2017 год можно прочитать в .

Приведем данные для заполнения Расчета страховых взносов в 2017 году на примере.

Предположим, что ООО «Ирис» является плательщиком страховых взносов, находящимся на общей системе налогообложения и применяющим основной тариф страховых взносов.

За 9 месяцев 2017 года количество застрахованных лиц равно количеству лиц, с выплат которым начислены страховые взносы, и составляет 1 человек (генеральный директор).

| Месяц | Сумма выплат, руб. | Начислено страховых взносов, руб. | ||

| На обязательное пенсионное страхование (22%) | На обязательное медицинское страхование (5,1%) | На обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (2,9%) | ||

| 96 120,17 | 21 146,44 | 4 902,13 | 2 787,48 | |

| 82 031,01 | 18 046,82 | 4 183,58 | 2 378,90 | |

| 87 018,62 | 19 144,10 | 4 437,95 | 2 523,54 | |

| 86 178,22 | 18 959,21 | 4 395,09 | 2 499,17 | |

| 91 237,82 | 20 072,32 | 4 653,13 | 2 645,90 | |

| 92 336,80 | 20 314,10 | 4 709,18 | 2 677,77 | |

Похожие статьи