-

После того, как Центробанк РФ обязал коммерческие банки

раскрывать эффективную процентную ставку (ЭПС) по кредитам, это

словосочетание прочно вошло в лексикон наших соотечественников. Меж

тем, мало кто из них знает, что это такое. Данная статья призвана

заполнить такой досадный пробел в знаниях, а также раскрыть один из

приемов вычисления ЭПС.

Собственно, смысл эффективной процентной ставки достаточно прост — она призвана отражать реальную стоимость кредита с точки зрения заемщика, то есть учитывать все его побочные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Например, такими побочными выплатами являются печально известные «скрытые» банковские комиссии — комиссии за открытие и ведение счета, за прием в кассу наличных денег и т.п. Другой пример: если вы берете автокредит, то банк обязует вас страховать приобретаемый автомобиль на протяжении всего срока кредитования. При этом страховка будет являться для вас обязательной побочной выплатой (правда, уже не самому банку, а страховой компании).

Что интересно, Центробанк, обязав коммерческие банки раскрывать эффективную процентную ставку по кредитам и даже предоставив формулу для ее расчета, не указал, какие конкретно платежи должны в этот расчет включаться. В результате разные банки придерживаются разных точек зрения на этот вопрос: многие, например, не включают в расчет как раз страховые выплаты.

Тем не менее, наиболее правильным и справедливым выглядит подход, согласно которому в расчет эффективной процентной ставки включаются все платежи, которые являются обязательными для получения данного кредита. В частности, все обязательные страховые выплаты.

Разобравшись с этим вопросом, мы теперь можем дать строгое определение эффективной процентной ставки.

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение.

То есть, если в результате получения кредита размером S 0 заемщик вынужден совершать платежи R 0 , R 1 , R 2 , ..., R n в моменты времени t 0 = 0, t 1 , t 2 , ..., t n соответственно (сюда входят как платежи по самому кредиту, так и побочные комиссии, страховые выплаты и т.п.), то эффективная процентная ставка i находится из соотношения

Если все платежи заемщика, за исключением, возможно, самого первого, одинаковы (R 1 = R 2 = ... = R n = R ), то в соответствии с формулой вычисления суммы конечной геометрической прогрессии соотношение для определения эффективной процентной ставки будет таким:

|

|

К сожалению, найти точное значение эффективной процентной ставки даже в таком сравнительно простом случае невозможно, поэтому приходится его подбирать (лучше всего — при помощи специального численного метода). Как именно — об этом пойдет речь далее.

Пример.

Для кредита со следующими условиями:

- срок кредитования — 3 года;

- процентная ставка (будем обозначать ее j ) — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита

эффективная процентная ставка будет составлять 22,8%. Для проверки найдем значения всех переменных, присутствующих в формуле (3):

Подставляя эти значения в формулу (3), после сокращения на S 0 легко убеждаемся в справедливости равенства (если, конечно, пренебречь погрешностью округлений):

.

Общий метод вычисления ЭПС

Итак, мы уже отметили, что размер эффективной процентной ставки даже для относительно простых ссудных операций нельзя найти с помощью какой-либо формулы. На помощь здесь приходят так называемые численные методы , которые позволяют за конечное число шагов вычислить приближенное значение искомой величины с необходимой точностью.

Общий метод приближенного вычисления эффективной процентной ставки, который мы рассмотрим далее, может применяться для любой ссуды, платежи по которой совершаются через одинаковые промежутки времени. Его основу составляет численный метод Ньютона , суть которого, в общих чертах, заключается в следующем.

Допустим, нам нужно найти решение уравнения f (x ) = 0, где f (x ) — некоторая дифференцируемая функция. Тогда при определенных условиях последовательность чисел {x (k ) }, где самое первое значение x (0) выбирается самостоятельно, а каждое последующее находится по формуле

|

|

сходится к точному решению этого уравнения. Нам сейчас не важно, что это за условия, при желании информацию об ограничениях метода Ньютона можно легко отыскать.

Посмотрим теперь, как использовать этот метод для вычисления эффективной процентной ставки.

Введем новую величину v τ = (1 + i ) -τ , которая называется множителем дисконтирования для периода времени τ. С ее помощью формулу (2), представляющую собой общее соотношение для нахождения эффективной процентной ставки, можно переписать следующим образом:

![]() .

.

Нахождение корня этого уравнения эквивалентно нахождению корня функции

![]() .

.

Эта функция имеет только один положительный корень (нас интересуют только положительные корни), причем, он лежит в интервале (0, 1). Этот корень можно легко найти с помощью метода Ньютона, предварительно вычислив производную функции f (x ):

![]() .

.

x (0) = 1, с помощью формулы (4) мы получим последовательность чисел x (k ) , сходящихся к точному значению v τ . Приближенное значение искомой эффективной процентной ставки находится из следующего соотношения:

(предполагается, что мы закончили вычисления на шаге с номером n ).

Пример

Найдем эффективную процентную ставку для ссуды размером S 0 = 1000 фунтов стерлингов Соединенного Королевства, выданной на год под простую процентную ставку j = 20%. Для погашения ссуды заемщиком были внесены следующие частичные платежи:

- R 1 = 600 фунтов стерлингов через 3 месяца (t 1 = ¼) после начала сделки;

- R 2 = 310 фунтов стерлингов через 9 месяцев (t 2 = ¾) после начала сделки;

- R 3 = 194,25 фунтов стерлингов через год (t 3 = 1) после начала сделки.

В качестве периода времени τ выберем один квартал (τ = ¼). В соответствии с описанным выше методом, введем вспомогательную функцию

f (x ) = 600 x + 310 x 3 + 194,25 x 4 - 1000

и найдем ее производную:

f (x ) = 600 + 930 x 2 + 777 x 3 .

Теперь, выбрав в качестве начального приближения x (0) = 1, с помощью формулы (4) построим последовательность приближенных значений дисконтирующего множителя v τ и эффективной процентной ставки i :

k x (k ) i 0 1 i ≈ 0 1 0,95481144343303 i ≈ 0,20317704736717 2 0,95284386714354 i ≈ 0,21314588059674 3 0,95284030323558 i ≈ 0,2131640308135 4 0,95284030322392 i ≈ 0,21316403087292 5 0,95284030322392 i ≈ 0,21316403087292 Уже на пятом шаге расчет привел к тому же результату, что и на предыдущем, причем с точностью, которая вам вряд ли когда-нибудь сможет понадобиться. Полученный результат более чем на 1,3% превышает заявленную (номинальную) процентную ставку по ссуде, хотя здесь не было ни скрытых комиссий, ни каких-либо других дополнительных выплат.

Замечание. Лучший способ быстро произвести расчет эффективной процентной ставки (не имея под рукой специального финансового калькулятора или компьютерной программы) — это воспользоваться каким-нибудь табличным редактором. Например, в онлайновом табличном редакторе Google весь расчет выглядит примерно следующим образом:

Рис. Вычисление эффективной процентной ставки с помощью табличного редактора

Обратите внимание на следующие моменты:

- В табличном редакторе не нужно вручную вычислять коэффициенты при степенях x для производной — они могут быть найдены по формуле, как показано на первом рисунке.

- С помощью функции SERIESSUM (второй рисунок) можно легко вычислять значения как самой функции f (x ), так и ее производной.

Пример

Разберем теперь более сложный, но более актуальный пример.

Кредит размером 24 тысячи евро, выданный на два года под 12% годовых, погашается ежемесячными платежами в соответствии с дифференцированной схемой . Комиссия за организацию кредита составляет 1% от его суммы. Кроме того, каждый месяц с заемщика взимается комиссия за ведение ссудного счета размером 0,1% от суммы кредита. Нам нужно найти эффективную процентную ставку по данному кредиту.

Прежде всего, построим график погашения кредита (без учета структуры платежей). Платежи в счет погашения кредита образуют арифметическую прогрессию с начальным членом

A 1 = ( + 0,12 × ) × 24 000 = 1240 евро

и разностью

- (0,12 × × 24 000) × = - 10 евро.

Кроме того, при получении кредита заемщик был вынужден заплатить 0,01 × 24 000 = 240 евро, а каждый месяц с него взимается комиссия размером 0,001 × 24 000 = 24 евро. Значит, график платежей по кредиту имеет следующий вид:

Рис. График платежей по кредиту

Значения столбца «с комиссией, Rk », за исключением самого первого (с индексом 0), совпадают с коэффициентами при степенях x у функции f (x ), которую мы будем использовать в расчетах. Для получения первого коэффициента (при нулевой степени x ) нужно из начального платежа R 0 = 240 вычесть размер кредита (формула в левом верхнем углу):

Рис. Нахождение коэффициентов функции f(x)

Коэффициенты при степенях x у производной f "(x ) находятся по уже известному нам принципу:

Рис. Нахождение коэффициентов производной f"(x)

Теперь, наконец, можно применить метод Ньютона для нахождения месячного множителя дисконтирования (формула в левом верхнем углу):

Рис. Нахождение месячного множителя дисконтирования

Одновременно с вычислением месячного множителя дисконтирования определяем саму эффективную процентную ставку i :

Рис. Нахождение эффективной процентной ставки

Как и в примере из предыдущего параграфа, метод Ньютона привел нас к окончательному ответу всего лишь за пять вычислений: эффективная процентная ставка по рассматриваемому кредиту приближенно равна 16,38%, на 4,38% больше, чем номинальная ставка.

Вычисление ЭПС для аннуитета

Метод, который мы рассмотрели выше, при правильном его применении, достаточно удобен. Но в определенных случаях, а именно, для аннуитетной схемы погашения кредита, эффективную процентную ставку можно найти еще быстрее и проще. Собственно, основное преимущество метода, который мы рассмотрим далее, заключается в его большей компактности.

Перепишем формулу (3) — соотношение для определения эффективной процентной ставки, которое справедливо при погашении кредита аннуитетными платежами — с помощью уже знакомого нам множителя дисконтирования v τ = (1 + i ) -τ :

Для нахождения корня уравнения (6) можно использовать уже знакомый нам метод Ньютона.Для этого введем функцию

![]()

и найдем ее производную:

![]() .

.

Теперь, если в качестве начального приближения выбрать

|

|

то с помощью формулы (4) можно получить последовательность чисел {x (k ) }, приближающихся к точному значению множителя дисконтирования v τ .

Пример

Найдем эффективную процентную ставку для кредита из самого первого примера. Условия, напомню, были такие:

- срок кредитования — 3 года;

- процентная ставка j — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита.

Вычислять эффективную процентную ставку по этому кредиту, по-прежнему, будем с помощью какого-нибудь удобного табличного редактора. Вот так приблизительно будут выглядеть начальные условия (нет необходимости вручную вычислять размеры платежей — можно использовать нужные формулы непосредственно в ячейках таблицы):

Рис. Внесение начальных условий

Следующий шаг — это вычисление коэффициентов функции f (x ):

Рис. Вычисление коэффициентов функции f (x )

Первый коэффициент по совместительству является начальным приближением x (0) . Переносим его в соответствующую ячейку и по методу Ньютона вычисляем несколько приближений месячного множителя дисконтирования (обратите внимание на формулу в левом верхнем углу):

Рис. Вычисление месячного множителя дисконтирования

Одновременно с этим вычисляем приближенные значения эффективной процентной ставки i :

Рис. Вычисление эффективной процентной ставки

Как видите, после восьми вычислений мы еще раз подтвердили, что эффективная процентная ставка по рассматриваемому кредиту составляет около 22,8%, на 4,8% больше, чем номинальная.

Замечание. Один раз заполнив формочку, подобную приведенной на рисунках, вы впоследствии сможете моментально определять эффективную процентную ставку по любому кредиту, погашаемому в соответствии с аннуитетной схемой, только лишь меняя начальные условия.

В заключение хочется сделать еще одно важное общее замечание. Рассмотренный нами метод гарантированно сойдется (то есть приведет к искомым значениям множителя дисконтирования и эффективной процентной ставки), если в качестве начального значения выбрать величину (7). Если же взять какое-нибудь другое начальное приближение, то метод может сойтись ко второму корню функции f (x ) — единице (соответствующее значение эффективной процентной ставки равно нулю). Например, в рассмотренном нами примере так произошло бы, возьми мы в качестве начального приближения любое число больше 0,992.

И еще одно общее замечание относительно выбора численного метода. Существует великое множество численных методов, многие из которых вполне можно было бы применить для решения наших задач. Метод Ньютона был выбран из-за его, на мой взгляд, оптимального соотношения между сложностью применения и скоростью сходимости (вы ведь помните, мы ни в одном из примеров не делали больше восьми вычислений). Существуют более быстрые, но более сложные для понимания методы. Существуют более простые методы, с меньшим количеством ограничений и гарантированной сходимостью, но требующие большого количества вычислений. Например, если бы мы в последнем примере использовали широко известный метод простой итерации , то для достижения требуемой точности нам пришлось бы сделать около сотни вычислений. Понятно, что эти вычисления делает программа, но тем не менее.

При оформлении кредита недостаточно обращать внимание лишь на рекламные обещания банков. Предлагая своим клиентам выгодные условия, организации зачастую умалчивают о ряде дополнительных нюансов, которые увеличивают финансовую нагрузку клиента. Поэтому важно понимать, что такое эффективная процентная ставка по кредиту. Под этим термином подразумевается полный объем затрат заемщика.

Прибегая к услугам кредитования, большинство ориентируется на основную предоставляемую информацию. Заемные средства обладают собственной стоимостью. Но ошибочно было бы полагать, что она состоит только из годовой процентной ставки.

Полная стоимость кредита, которая называется эффективной процентной ставкой, включает в себя следующие затраты:

- Величина годового процента по выданной сумме

- Комиссия за оформление кредита

- Стоимость страховых услуг

- Плата за открытие и обслуживание ссудного счета

- Услуги нотариуса и прочих лиц, участвующих в оформлении сделки

Однако такие траты, как возможные штрафы и пени, начисленные за несвоевременное погашение долга, учитывать изначально не стоит. Подобных расходов можно избежать, для этого требуется лишь наличие финансовой дисциплинированности у заемщика. Прочие перечисленные затраты должны быть учтены в кредитном договоре. В итоге клиент при внимательном рассмотрении должен получить полную картину стоимости заемных средств.

Номинальная и эффективная процентная ставка

Как правило, банки, предлагая свои услуги кредитования, сообщают информацию о действующей номинальной процентной ставке. Что это такое, и чем используемый термин отличается от реальной величины затрат? Номинальная процентная ставка ― это стоимость кредита без учета дополнительных расходов, таких как дополнительные комиссионные суммы и прочие. Величина номинальной ставки обычно не изменяется в течение действия договора, поправки на возможную инфляцию не учитываются. Иными словами, это цена кредита в денежном выражении.

Размер итоговой ставки по кредиту зависит от ряда внешних факторов, в том числе от состояния кредитно-денежной политики в стране. Учитывая, что номинальная процентная ставка не делает поправки на инфляцию, имеются факторы возможных рисков в будущем. Так, если кредит был выдан под 10 % годовых, а размер инфляции за этот период составил 6%, то прибыль кредитора составит всего лишь 4%. При высоком уровне инфляции убытков избежать не удастся.

Кредит наличными

от 50 000 до 4 000 000 руб.

5 лет

от 11,99 %

от 21 до 70 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 30 000 до 700 000 руб.

5 лет

от 10,5 %

от 24 до 70 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 10 000 до 1 000 000 руб.

7 лет

от 12,5 %

от 22 до 70 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 80 000 до 3 000 000 руб.

5 лет

от 9,9 %

от 21 до 76 лет

Рассмотрение:

Какие банки маскируют полную стоимость кредита

В настоящее время не так много банков можно обвинить в наличии скрытых комиссий и условий при выдаче заемных средств. Бесплатное обслуживание ссудного счета, отсутствие дополнительных затрат при оформлении договора ― явление достаточно распространенное. Все расходы уже учтены при расчете годовой процентной ставки. Государство периодически встает на сторону заемщика. Например, одно из требований закона о потребительском кредитовании обязывает банки указывать полную стоимость кредита (ПСК) на первой странице в правом верхнем углу хорошо читаемым шрифтом.

Тем не менее, некоторые кредитные организации не спешат оглашать ПСК клиентам по их первому требованию. Нередко информация раскрывается лишь при подписании договора. Такие действия могут быть рассмотрены как нарушения. Как уберечь себя и свой кошелек от дальнейших возможных сюрпризов со стороны банка? Перед завершением оформления операции следует изучить договор, прочесть все условия, даже если они по-прежнему изложены «мелким шрифтом». Обнаружив дополнительные положения и условия, лучше всего выяснить все до подписания документов.

Какие платежи не входят в ПСК на законных основаниях и почему

Полная стоимость кредита ― это реальные затраты клиента за использование заемных средств. Но стоит учесть, что в процессе действия договорных отношений расходы заявителей могут и увеличиться. Как правило, это зависит от самих плательщиков. При своевременном и в полном объеме погашении долга никаких дополнительных выплат не последует. Иное дело, если речь идет о просрочках выплат. В таких случаях при нарушении банки начисляют пени и штрафы. Так появляются дополнительные платежи, которые изначально не входят в основную стоимость заемных средств.

Кредит наличными

Кредитный лимит:

от 15 000 до 1 000 000 руб.

5 лет

от 11,5 %

от 21 до 67 лет

Рассмотрение:

Кредит на большую сумму

Кредитный лимит:

от 150 000 до 30 000 000 руб.

10 лет

от 11,9 %

от 20 до 85 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 51 000 до 1 300 000 руб.

5 лет

от 9,9 %

от 23 до 70 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 50 000 до 3 000 000 руб.

5 лет

от 13,5 %

от 23 до 70 лет

Рассмотрение:

Кредит наличными

Кредитный лимит:

от 50 000 до 1 000 000 руб.

7 лет

от 11,99 %

от 19 до 75 лет

Рассмотрение:

Рефинансирование кредитов других банков

Кредитный лимит:

от 35 000 до 2 000 000 руб.

7 лет

от 11,4 %

от 23 до 70 лет

Рассмотрение:

Пример расчета

Погашение задолженности может учитываться несколькими способами. Существует 2 вида платежей ― аннуитетные и дифференцированные. В первом случае предполагается финансовая равноценная нагрузка в течение всего периода действия договора. То есть размер платежей остается неизменным, меняется лишь соотношение основного долга и процентов. При дифференцированных платежах происходит постепенное уменьшение выплат ежемесячных сумм.

Банкам более выгоден аннуитетный способ платежей, так как в результате их прибыль в виде полученных процентов немного больше, чем при наличии второго варианта. Соответственно, итоговая процентная ставка будет отличаться от заявленной. Для того чтобы узнать размер итоговой стоимости кредита, не обязательно прибегать к услугам кредитного калькулятора. При помощи формул в таблицах Excel можно получить полное представление о возможных затратах. Достаточно в разделе «финансовые формулы» выбрать вкладку ЭФФЕКТ и поставить количество выплат. Так, ПСК ставка по кредиту на 2 года под 15% годовых составит 16,129%.

Усложнение А. Единоразовая комиссия при выдаче кредита

Эффективная процентная ставка по кредиту возрастает при наличии прочих дополнительных условий. Например, единоразовая выплата комиссии при получении заемной суммы уменьшает ее на соответствующую величину. Тем не менее, в дальнейшем эта сумма все же будет учтена при расчете процентов. В excel аналогичным образом расчеты можно произвести при помощи финансовой формулы ВСД (внутренняя ставка доходности), благодаря которой можно узнать величину процентов за месяц (при условии оплаты ежемесячно). Суммируется ряд цифр, который состоит из отрицательной величины общей суммы задолженности и ежемесячных платежей в течение всего срока.

Усложнение Б. Ежемесячные сборы (за обслуживание ссудного счета)

Положение клиента становится еще менее выгодным при наличии ежемесячного сбора за обслуживание ссудного счета. Даже при небольшой сумме комиссионных, допустим, в 500 рублей, годовая ставка процентов в итоге возрастает на несколько пунктов. В итоге, при заявленной изначально стоимости кредита 15-18%, присутствие дополнительных взносов увеличивает ПСК до 30-40%. Особенно это затрагивает небольшие заемные средства. Платить комиссию, сумма которой не намного меньше начисляемых ежемесячно процентов, становится финансово нецелесообразно.

Несмотря на то что банки обязали законодательно извещать своих клиентов о реальной эффективной ставке, многие кредитные учреждения придумывают все новые названия комиссий или взносов, не раскрывая их сущность. Поэтому лучше сравнить предложения нескольких банков. В некоторых случаях даже при изначально схожих условиях результат может значительно отличаться друг от друга.

Какие факторы влияют

Основной составляющей, определяющей стоимость заемных средств, остается процентная ставка в годовом исчислении. Прочие факторы, влияющие на ПСК, зависят от политики банка. Но даже если реклама предлагает одну величину показателя, стоит ознакомиться со всеми условиями, прописанными в договоре.

Итак, дополнительно к номинальной процентной ставке заемщик должен быть готов учесть:

- комиссию за оформление операции

- взносы за ежемесячное обслуживание счета

- страховые суммы

- услуги сторонних лиц

В некоторых случаях отказаться от прочих навязанных услуг труда не составляет. Однако если речь идет об ипотеке или автокредитовании, расходов на дополнительное страхование избежать вряд ли удастся. И хотя получателем средств будут выступать сторонние компании, затраты осуществляются за счет заемщика. Стоит отметить, что в настоящее время взимание комиссий за открытие кредитной линии ― явление нераспространенное. Большинство банков предлагает кредитование без дополнительных комиссий и взносов, однако условия о страховании все же могут оказаться среди пунктов договора.

Еще одним фактором, способным существенно увеличить стоимость заемных средств, является финансовая ответственность самого заемщика. Любая просрочка платежей может обернуться дополнительными штрафными начислениями, в разы превышающими текущую стоимость процентов.

Зачем заемщику знать ставку по кредиту

Недостаточно знать одну лишь номинальную процентную кредитную ставку. Полную картину стоимости кредита можно получить при учете всех расходов. Ведь даже при наличии, казалось бы, одинаковой ставки, итоговая ПСК у разных банков имеет существенные различия. Заявленная банком величина ставки не всегда отражает реальную стоимость заемных средств. Инструментом для определения фактической переплаты служит эффективная процентная ставка. Осведомленность заемщика поможет предотвратить негативные непредвиденные ситуации в будущем. Кроме того, если условия заимствования будут четко прописаны в документе, у суда не будет оснований аннулировать положения договора.

Как определить какой банк предлагает самые выгодные условия кредитования? Многие заёмщики ориентируются на . Например, один банк даёт кредит под 22% годовых, а другой – под 18% . Заёмщик сравнивает эти цифры и авторитетно заявляет: «Второй банк выгоднее!» Ага, выгоднее! А как же скрытые платежи в виде различных комиссий и сборов? Их что, учитывать не будем?

В общем, если вы решили сравнить условия кредитования в банках по величине процентной ставки, то анализируйте не годовую, а эффективную процентную ставку. Давайте выясним, что это такое, проанализируем её формулу и выполним расчёт.

Что такое эффективная процентная ставка

Много лет назад сотрудничество с банками было простым и понятным: пришёл в отделение, посмотрел на годовую процентную ставку и уже имеешь полное представление о стоимости кредита. Не было никаких дополнительных комиссий, сборов и других скрытых платежей, а график погашения кредита рассчитывался по одной единственной схеме – .

Сейчас же заёмщика при получении кредита ожидает полный «трэш». Вот он сидит дома на унитазе и мирно читает какую-то рекламную газетку. Но вдруг его лобик сморщился, затем глазки забегали, и на лице появилась безумная улыбка. Через минуту «пациент» выбегает из туалета с криком: «Нашёл! Я нашёл банк с самыми выгодными условиями кредитования! Это банк «Лохотрон-инвест», который выдаёт ! Люся, где мои кеды? Срочно погладь шнурки от них!»

Вот он уже стоит в отделении банка и с умным выражением лица внимательно слушает топ-менеджера Пьетро Спагеттини, который методично двумя вилками навешивает ему на уши лапшу разных сортов. В общем, «охотник» и «жертва» встретились.

Действительно, «Лохотрон-инвест» предлагает заёмщикам самую низкую в стране годовую процентную ставку по кредитам. Правда, чтобы получить кредит, придётся оформить страховку, оплатить услуги оценщика и нотариуса, за открытие счёта надо внести комиссию, ну и там ещё немного – «по-мелочам», а погашать кредит необходимо только . Но это же всё ерунда – главное, что годовая процентная ставка у них самая выгодная!

В итоге получается, что заёмщики компании «Лохотрон-инвест» в реальности переплачивают за кредиты гораздо больше, чем клиенты других банков.

При помощи скрытых платежей и комиссий современные банки маскируют свои реальные условия кредитования. Вывести их на чистую воду нам поможет эффективная процентная ставка. Что это такое? Читаем определение:

Эффективная процентная ставка – это реальная переплата по кредиту, выраженная в процентах годовых.

То есть, если умножить сумму кредита на эффективную процентную ставку и на количество лет, на которое он взят, то в итоге получится сумма, которую вы переплатите за пользование кредитом. Естественно, в неё включены все комиссии, сборы и прочие скрытые платежи. Кстати, хотим обратить ваше внимание:

Некоторые кредиторы при расчёте эффективной процентной ставки не учитывают расходы, которые заёмщик заплатит сторонним организациям, таким как нотариальные конторы, страховые компании, экспертные фирмы и т. д. В результате, клиент получит искажённую информацию о реальной стоимости кредита.

Так что будьте внимательны, друзья. Тщательно анализируйте и проверяйте все расчёты, предоставляемые банком. Правда, для этого надо знать специальные формулы. Вот их мы сейчас и рассмотрим.

Формула эффективной процентной ставки

Девиз многих банков можно сформулировать тремя словами:

«Максимально запутать заёмщика».

Вот и с эффективной процентной ставкой получилось что-то аналогичное. Они её начали рассчитывать по каким-то сложным непонятным формулам. Наибольшее распространение получил этот «шедевр»:

S 0

– сумма выданного кредита ();

R 0

– первоначальный платёж;

R k

– платёж выполненный в определённый период (k

);

n

– общее количество платежей;

i

– эффективная процентная ставка;

t k

– период выплаты k

-го платежа.

Страшно? Не бойтесь! Сейчас всё объясним! Смотрите, вот этот значок «Σ » называется «сигма», он обозначает суммирование (в данной формуле – с первого платежа и до n -го). Стартовый платёж, в который включаются услуги нотариусов, оценщиков и прочей «нечисти» обозначается в формуле буквой R 0 (условно говоря – «нулевой» платёж). Естественно, в формулу не включены различные штрафы и неустойки (считается, что заёмщик своевременно вносит все необходимые платежи по кредиту). Эффективная процентная ставка (i ) «спрятана» внутри формулы, и «вытащить» её оттуда будет нелегко. Вот такая интересная формула, друзья.

Тем не менее, даже глядя на этот «шедевр» сразу бросаются в глаза, как некоторые неопределенности, так и потенциальные возможности для манипуляций. Например, в данную формулу кредитор не станет вносить расходы на страхование предмета залога по договору залога. А заемщик заинтересован в том, чтобы в расчете эффективной процентной ставки были учтены абсолютно все платежи. Ведь ему важно получить не столько красивую, сколько реальную цифру. И если страховка заложенного банку автомобиля, купленного в кредит за 500 000 руб. составляет 4% от его стоимости, то с учетом этих расходов, заёмщику кредит за год реально обойдётся на 20 000 руб. дороже. Аналогичным образом обстоят дела и с другими платежами, которые не учитываются кредиторами.

Из всего вышесказанного напрашивается вывод, что реальный показатель эффективной процентной ставки лучше рассчитывать самостоятельно, учитывая все платежи, связанные с получаемым кредитом. Для этого мы вам рекомендуем использовать простую и понятную формулу:

i

– эффективная процентная ставка (%);

S

– общая сумма всех выплат по кредиту;

S 0

– сумма выданного кредита;

n

– срок кредитования (указывается количество месяцев).

В общую сумму всех выплат по кредиту (S ) входят не только банковские поборы в виде скрытых комиссий, комиссий за открытие счёта и т.д. Сюда входят и всевозможные страховки, оплаты нотариальных услуг, выплаты оценщикам – в общем, все те платежи, которые требуется выполнить для получения кредита.

Кстати, обратите внимание на один важный момент:

Величина эффективной процентной ставки существенно зависит от общего срока кредитования. Ведь при её расчете учитываются не только ежемесячные, но и разовые комиссии и сборы.

Например, банк выдал вам кредит в 200 000 рублей под 20% годовых и взял с вас комиссию за его выдачу в размере 2000 рублей. Независимо от того, сколько вы будете пользоваться кредитом (один день или пять лет), его стоимость увеличится на 2000 рублей. Согласитесь, для однодневного кредита данная цифра выглядит просто драконовской на фоне начисленных процентов по дифференцированной схеме (за один день около 110 рублей). А вот в течение пяти лет по этому кредиту процентов «набегает» на сумму 101 667 рублей, на фоне которых 2000 рублей воспринимаются как мелкие текущие издержки.

Расчет реальной эффективной процентной ставки по кредиту

Давайте в качестве примера рассчитаем эффективную процентную ставку по аннуитетному кредиту, взятому на 12 месяцев под 22% годовых. Ознакомиться с его графиком погашения вы можете . Итак, нам для расчётов понадобятся следующие исходные данные:

Сумма выданного кредита (S 0 ) – 50 000 руб.Общая сумма выплат (S ) – 56 157 руб.

Срок кредитования (n ) – 12 месяцев .

Подставляем их в нашу формулу и считаем:

Итак, эффективная процентная ставка по данному кредиту равна 12,31% . Это означает, что взяв в кредит 50 000 рублей на один год (12 месяцев ), наш заёмщик реально заплатит банку и другим структурам 12,31% годовых от этой суммы, что составит 6157 рублей . В результате, общий размер выплат будет равен 56 157 рублей .

Хотим обратить ваше внимание, что в нашем примере учтены только выплаты процентов по кредиту (предполагается, что заёмщик имеет дело с банком, не начисляющим скрытых платежей). Если бы такие платежи были начислены, то они бы тоже были включены в общую сумму выплат (S ). Естественно, в результате увеличится размер эффективной процентной ставки по кредиту.

Кстати, в настоящее время банки рассчитывают не эффективную процентную ставку, а . Перейдя по указанной ссылке, вы узнаете, что это такое и по каким формулам рассчитывается.

Ну что, друзья, разобрались с данной темой? Вот и отлично!. Оставайтесь с нами!

Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место .

Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая) годовая

процентная ставка, есть Эффективная ставка по вкладу

(с учетом капитализации), есть Эффективная процентная ставка по потребительским кредитам

. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

Эффективная (фактическая) годовая процентная ставка

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую) годовую

процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году

, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада.

Предположим, что начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка.

При сроке контракта 1 год по имеем:

S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада.

S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание . Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См. файл примера .

Эффективная ставка по вкладу

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле:

iэфф =((1+i/12)^(12*3)-1)*(1/3)

или через функцию ЭФФЕКТ(): iэфф= ЭФФЕКТ(i*3;3*12)/3

Для вывода формулы справедливы те же рассуждения, что и для годовой ставки:

S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада.

S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада).

Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См. файл примера

).

Эффективная процентная ставка по потребительским кредитам

Эффективная ставка по вкладу и Эффективная годовая ставка используются чаще всего для сравнения доходности вкладов в различных банках. Несколько иной смысл закладывается при расчете Эффективной ставки по кредитам, прежде всего по потребительским. Эффективная процентная ставка по кредитам используется для сравнения различные кредитных предложений банков.

Эффективная процентная ставка по кредиту отражает реальную стоимость кредита с точки зрения заёмщика, то есть учитывает все дополнительные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Такими дополнительными выплатами являются банковские комиссии - комиссии за открытие и ведение счёта, за приём в кассу наличных денег и т.п., а также страховые выплаты.

По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Но дело в том, что заемщик сразу не видит кредитного договора и поэтому делает свой выбор, ориентируясь лишь на номинальную ставку, указанную в рекламе банка.

Для создания расчетного файла в MS EXCEL воспользуемся Указаниями Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита» (приведена Формула и порядок расчета эффективной процентной ставки), а также разъяснительным письмом ЦБ РФ № 175-Т от 26 декабря 2006 года, где можно найти примеры расчета эффективной ставки (см. здесь http://www.cbr.ru/publ/VesnSearch.aspx ).

Эффективную ставку по кредиту рассчитаем используя функцию ЧИСТВНДОХ()

. Для этого нужно составить график платежей по кредиту и включить в него все дополнительные платежи.

Пример

. Рассчитаем Эффективную ставку по кредиту со следующими условиями:

Сумма кредита - 250 тыс. руб., срок - 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см. файл примера Лист Кредит

).

Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

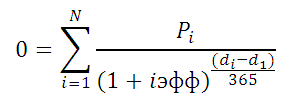

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне G22:G34

, а даты выплат в B22:B34

, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле =ЧИСТВНДОХ(G22:G34;B22:B34)

. Получим 72,24%.

Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику.

Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах:

Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту.

Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот - значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е. . Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других.

Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по бо

льшей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание . Функция ЧИСТВНДОХ() похожа на ВСД() (используется для расчета ), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться , а в другом по (равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В файле примера на листе Сравнение схем погашения (1год) приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см. файл примера Лист Сравнение схем погашения (5лет) ).

Примечание . Эффективная годовая ставка, рассчитанная с помощью функции ЭФФЕКТ() , дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание . Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме .

Примечание. Эффективную ставку по кредиту можно рассчитать и без функции ЧИСТВНДОХ() - с помощью Подбора параметра. Для этого в файле примера на Листе Кредит создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента Подбор параметра введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке I18 будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы ЧИСТВНДОХ() .

Эффективная процентная ставка представляет собой ставку по займу за год, учитывающей не только процент, устанавливаемый банковским учреждением при подписании кредитного договора, но и разные другие траты, связанные с получением и применением средств по кредиту. Именно расчет эффективной ставки дает возможность заемщику точно определить, является ли выбранная им программа кредитования на самом деле выгодной, а также каковы действительные переплаты по займу.

Данная ставка является понятной и простой для расчета и определения. Она представлена полной стоимостью конкретного займа, причем этот рассчитанный показатель является выгодным и необходимым самому клиенту банка. Важно в процессе проведения расчетов пользоваться не только разными платежами, вносимыми заемщиком по кредиту, но и дополнительными тратами, тем или иным образом связанными с займом.

К этим дополнительным затратам можно отнести:

Коммерческие банки не имеют права скрывать значение этого показателя, поэтому расчет эффективной процентной ставки проводится и самими банковскими структурами. Этот факт четко указывается в законе, а его нарушения приводят к жестким последствиям для любого банка.

Для расчета применяется стандартная и понятная формула, доступная не только работникам банка, но и простым заемщикам, поэтому они могут проконтролировать правильность исчислений финансового учреждения.

В законе не указывается, какие именно платежи должны относиться к данной ставке, вот почему разные банки часто пользуются специальными уловками, позволяющими снизить показатель. Они просто не используют в процессе расчета различные платежи, которые должны вноситься в обязательном порядке.

Важно! В некоторых банках эффективная ставка может рассчитываться без учета платежей заемщика на покупку страхового полиса, если он приобретается не в самом банке, а в какой-либо специализированной страховой компании, хотя эти затраты клиента должны учитываться в показателе.

Отвечая на вопрос: как рассчитать эффективную процентную ставку, поясним, что данный процесс считается достаточно простым, поэтому доступен каждому потенциальному заемщику, который с помощью такого действия проверяет правильность расчетов банковской организации.

Первоначально важно разобраться, чем номинальная ставка отличается от эффективной. Первая не изменяется за весь период, на который банком предоставляются заемные средства заемщику. Именно она первоначально указывается клиенту организации в качестве основной ставки процента. Она выступает в качестве условия кредитования по конкретной программе, предлагаемой банком. А вот эффективная ставка может постоянно меняться, поскольку в любой момент могут возникать разные дополнительные платежи, каким-либо образом связанные с выплатой займа.

Например, заемщик оформил займ на 10 тысяч рублей, а ежегодно по нему выплачивается сверх основной суммы 1,5 тысяч рублей. Номинальная ставка в этом случае составляет 15% за год, а вот банк может получать совершенно другую прибыль, обусловленную дополнительными платежами и уровнем инфляции. Она может быть больше или меньше данных 15%, причем обычно заемщики не интересуются этим вопросом, хотя он важен для них, поскольку если устанавливаются разные дополнительные комиссии и иные платежи, то переплата для заемщика будет намного выше, чем 1,5 тысячи рублей в год.

Поэтому перед подписанием кредитного договора желательно каждому заемщику точно определиться с тем, каков размер эффективной ставки, поскольку на ее основании точно определяется, какая именно денежная сумма будет уплачена заемщиком за использование кредитных денег. Посчитать эффективную ставку можно самостоятельно, что позволяет проверить правильность исчислений работников банковской организации.

Использование формулы

Чтобы получить точное значение, необходимо знать, каков размер ежемесячного платежа по кредиту. Для этого может применяться формула: ежемесячный взнос по кредиту = коэффициент аннуитетного займа х полная сумма кредита.

Чтобы определить коэффициент аннуитетного займа, зависящий от месячной ставки, используется следующая формула:

коэффициент аннуитетного займа = месячная ставка по кредиту х (1 + месячная ставка по кредиту х количество периодов, после окончания которых будет полностью погашен займ) / (1+ месячная ставка по кредиту) х количество периодов - 1.

Соответственно, после определения коэффициента аннуитетного кредита не составит труда определить размер ежемесячного платежа по нему. После этого надо полученное значение умножить на количество месяцев, на которые оформлен займ, что позволит увидеть реальную стоимость конкретного кредита.

Пример расчета

Например, был оформлен кредит на сумму 200 тысяч руб., а ставка процента равна 18%. При этом заемщик обязан уплачивать ежемесячную комиссию, выступающую в качестве оплаты кассового обслуживания и равную 1%. В качестве схемы начисления процентов выбираются . В этом случае полная сумма кредита равна 200 тысяч руб., количество периодов - 12 месяцев, месячная ставка по кредиту - 1,5 (ставка процента 18% деленная на срок займа, составляющий 12 месяцев). В соответствии с имеющимися данными определяется легко коэффициент аннуитетного займа:

0,015*(1+0,015)*12/(1+0,015)*12-1=0,0917.

Подставляем полученное значение в формулу:

Ежемесячный взнос по кредиту =18336 р.

Дополнительно учитывается комиссия за кассовое обслуживание, равная 1%. В этом случае в год придется уплатить 24 тыс. руб., а в месяц 2 тыс. руб., соответственно, ежемесячный платеж увеличивается на эту сумму и равен 20336 р. В год придется заплатить банку 244 тыс 32 р., а переплата составит 44 тыс. 32 р. Поэтому эффективная ставка равняется 22%.

Дополнительные способы

Рассчитать эффективную ставку можно не только самостоятельно, но и с использованием многочисленных автоматических калькуляторов, широко представленных в интернете.  Также некоторые банки располагают данные программы на своих официальных сайтах, что дает возможность каждому потенциальному заемщику заранее определить, какова будет эффективная ставка по конкретной программе.

Также некоторые банки располагают данные программы на своих официальных сайтах, что дает возможность каждому потенциальному заемщику заранее определить, какова будет эффективная ставка по конкретной программе.

Дополнительно заемщики пользуются для расчета программой Excel, которая является очень легкой и понятной. В нее важно ввести только нужные значения, а также сформировать формулу, после чего будут производиться необходимые расчеты. При этом имеется возможность после каждого досрочного погашения вводить соответствующие значения, поскольку за счет досрочного внесения средств снижается переплата. Если за досрочное погашение банк взимает определенную комиссию, то это должно отражаться в процессе расчет эффективной ставки. Поэтому нередко требуется уже в процессе погашения займа рассчитывать данный показатель.

Однако при расчете важно учитывать все дополнительные комиссии, существенно различающиеся в банках, поскольку данные организации на законных основаниях могут увеличивать свою прибыль за счет этих платежей.

Как рассчитывается эффективная ставка по вкладам

Для вклада по сложным процентам используется для расчета следующая формула:

iэфф =((1+ ставка по кредиту /12)^(12*число лет вклада)-1)*(1/число лет вклада).

При расчете ставки для вклада также важно учитывать различные дополнительные комиссии, которые вкладчик должен нести для открытия счета и для его обслуживания. Могут вводиться и другие платежи банками, а они существенно снижают ставку, которая оговаривается между организацией и вкладчиком заранее.

Таким образом, каждый банк в соответствии с требованиями закона обязан оповещать клиентов не только о стандартной ставке, но и об эффективной, содержащей различные дополнительные платежи и даже страховку. Во время определения целесообразности и выгодности оформления того или иного кредита важно обращать внимание именно на этот показатель, отражающий реальные затраты, которые придется понести заемщику.

Похожие статьи

.

. ,

,